当サイトではアフィリエイト広告を利用しています。

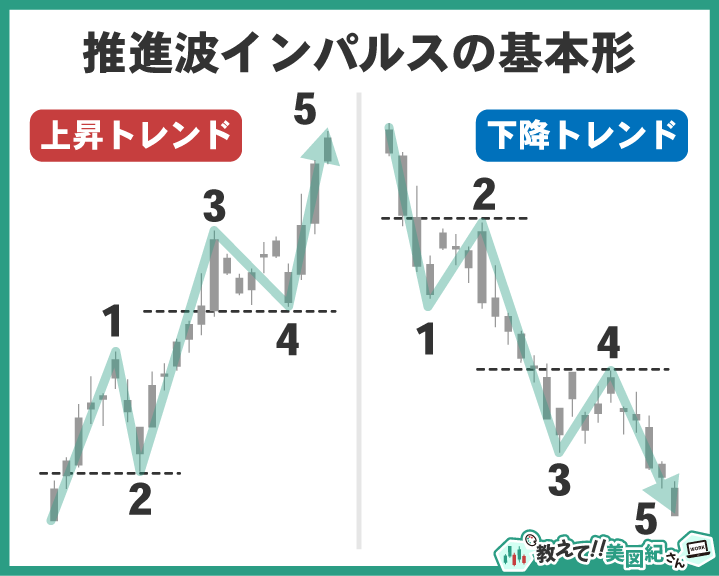

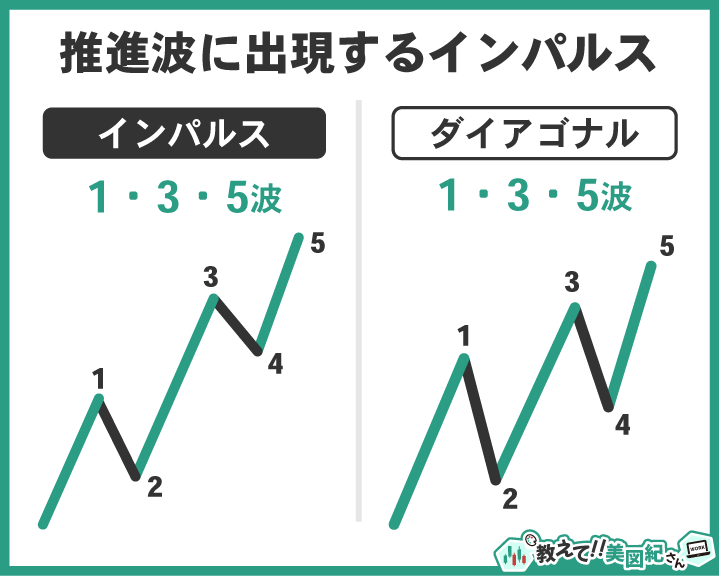

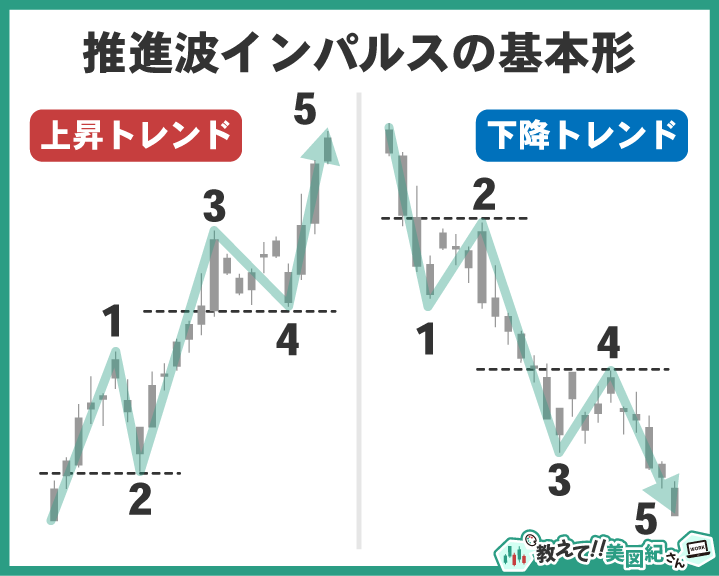

エリオット波動理論における「インパルス」は、推進波の中でも最も基本となる波形パターンです。

相場のトレンドに沿って5つの波を描きながら力強く進むのが特徴で、大きな値幅が生まれやすい傾向があります。

インパルスを正しく理解すれば、トレンドに乗った順張りトレードで大きな利益を狙うチャンスが広がります。

一方で、インパルスに気づかず逆張りをしてしまうと、トレンドに逆行することになり、大きな損失リスクを背負うことにもなりかねません。

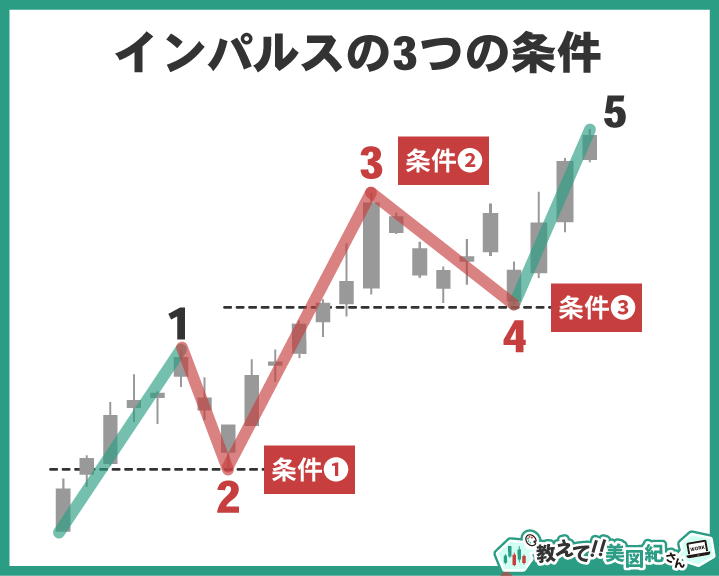

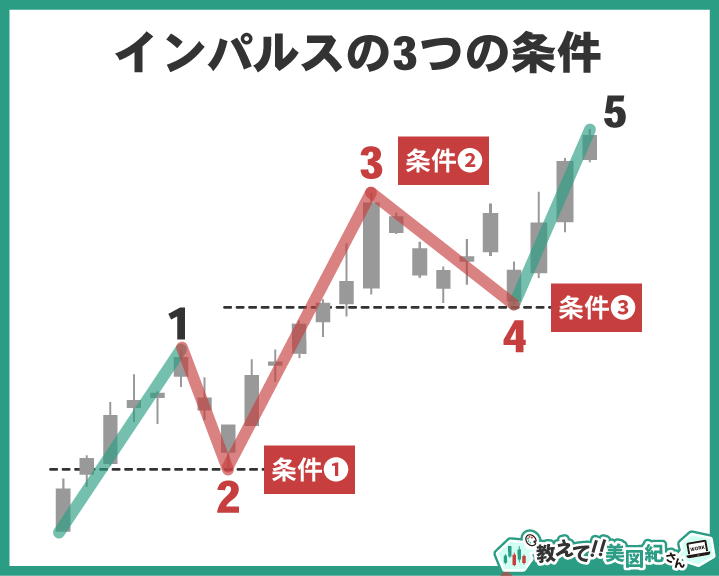

値動きが「インパルス」である判断するためには、次の3つの条件をすべて満たしている必要があります。

- 条件①:第2波は、第1波の始点を下回らない

- 条件②:第3波は、第1波・第3波・第5波の中で最も小さくならない

- 条件③:第4波は、第1波の終点を割り込まない

本記事では、上記の「インパルス」の条件、特徴、例外パターン、トレード活用方法について、FX初心者~中級者の方にもわかりやすく解説していきます。

エリオット波動って難しそうだけど、まずは「インパルス」を覚えるのが基本なの?

そうですね!インパルスはトレンドに素直に伸びる波なので、覚えやすいエリオット波動です。

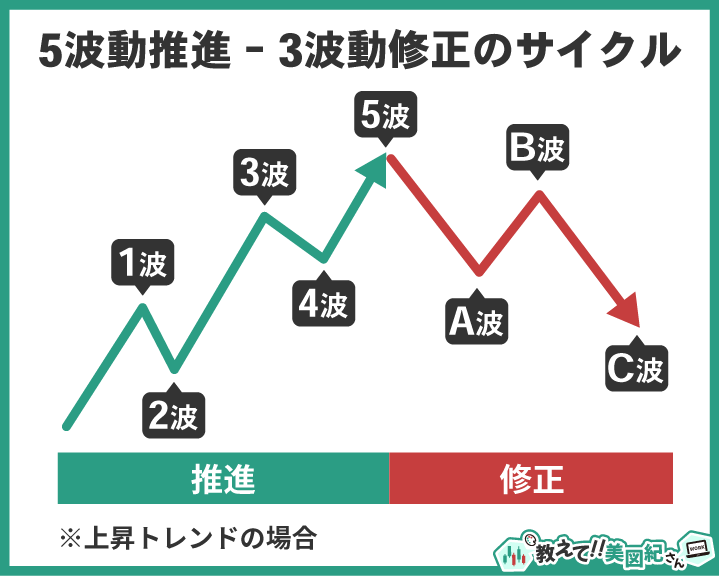

エリオット波動理論とは、相場の値動きが「推進5波」と「修正3波」というサイクルを繰り返すという考えに基づいた、テクニカル分析手法です。

この理論の背景には、「市場は参加者の心理によって一定のリズムを描く」という前提があります。

以下の、3つの普遍的な原則に基づいており、基本波形の条件や特徴を知っておくことが分析において重要です。

- 原則①:相場は5つの波で推進し、3つの波で調整する

→ 「5-3構造」が基本となるサイクルです - 原則②:相場の波動はフラクタル構造(相似形の繰り返し)を持つ

→ 小さな波も、大きな波と同じパターンを描く傾向があります - 原則③:出現する波形パターンは5種類の基本パターンに分類できる

→インパルス・ダイアゴナル・ジグザグ・フラット・トライアングル

エリオット波動理論自体については、こちらの記事をご覧ください!

【図解】エリオット波動理論とは?基礎知識をわかりやすく解説!

【図解】エリオット波動理論とは?基礎知識をわかりやすく解説! 本記事では基本パターンの1つである推進波「インパルス」について解説していきます!

「インパルス」と判断するには、冒頭でも触れた3つの条件をすべて満たしている必要があります。

- 条件1:第2波は第1波の始点を割り込まない

- 条件2:第3波は最も短くならない

- 条件3:第4波は、第1波の終点を割り込まない

これらはエリオット波動理論の中でも特に重要な原則であり、ひとつでも破られると、その波はインパルスとは見なされません。

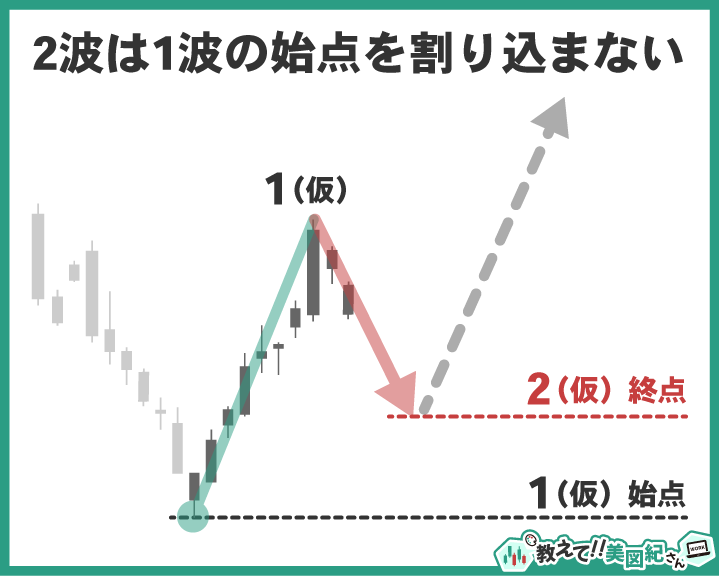

インパルスの条件1:第2波は第1波の始点を割り込まない

最初のルールは、第2波の下げ幅に関する制約です。

たとえば、相場が全体的に下落している中で、一時的に強めの上昇が起きたとします。

この上昇を1波と仮定した場合、その後の下落2波(仮)が第1波の始点(直近安値)を下回らずに反転する。

さらに、1波(仮)の終点を超えるような動きが出れば、それはインパルスの可能性が高いと考えられます。

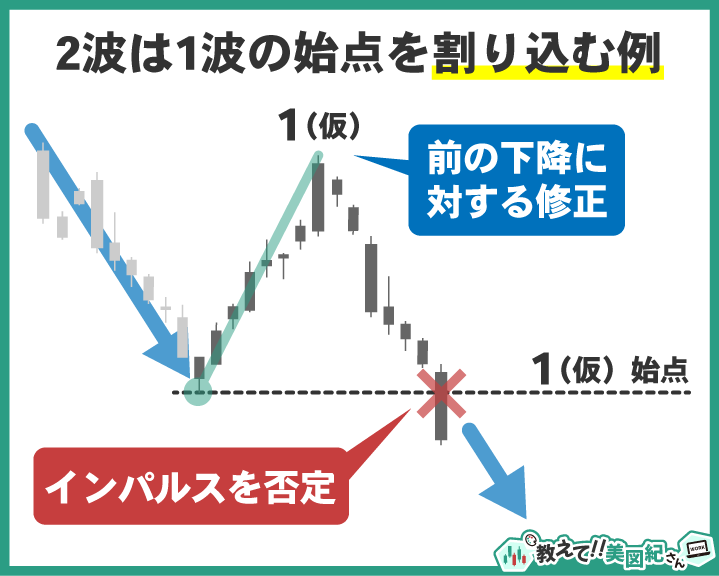

逆に、2波(仮)が深く押し戻されて1波(仮)の始点を割ってしまった場合は以下の通りです。

その1波(仮)はインパルスの第1波ではなく、価格調整する修正波である可能性が出てきます。

この条件を守っているかどうかは、トレンド転換の初動を見極める上で非常に重要なポイントとなります。

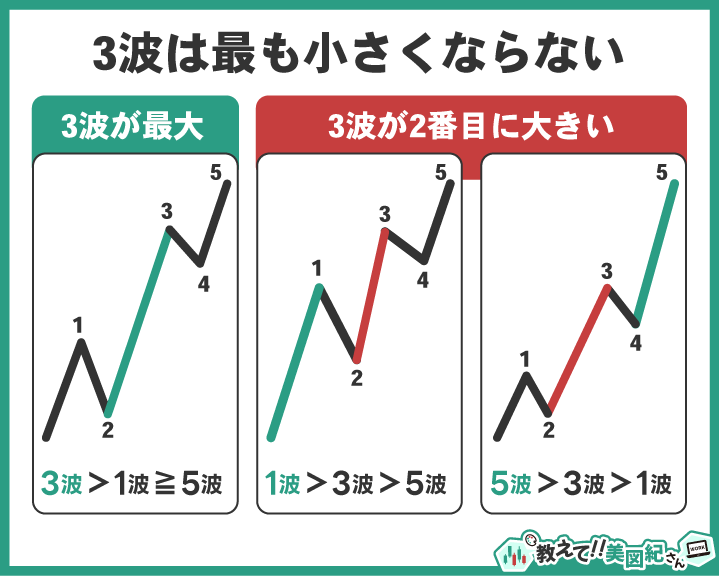

インパルスの条件2:第3波は最も短くならない

2つ目のルールは、推進波(第1波・第3波・第5波)の長さのバランスに関するものです。

インパルスでは3本の中で、第3波が最も短くなることは絶対にありません。

ここで重要なのは、第3波が必ずしも一番長くなる必要はない。ただし、最短になってはならないという点です。

実際のインパルスには、次のようなパターンがあります。

- 第3波が最も長く、次いで1波か5波が長い

- 第5波が最も長く、第3波は2番目に長い

- 第1波が最も長く、第3波は2番目に長い

このように、第3波は「最長でなくても良いが、最短はNG」というルールが守られていれば問題ありません。

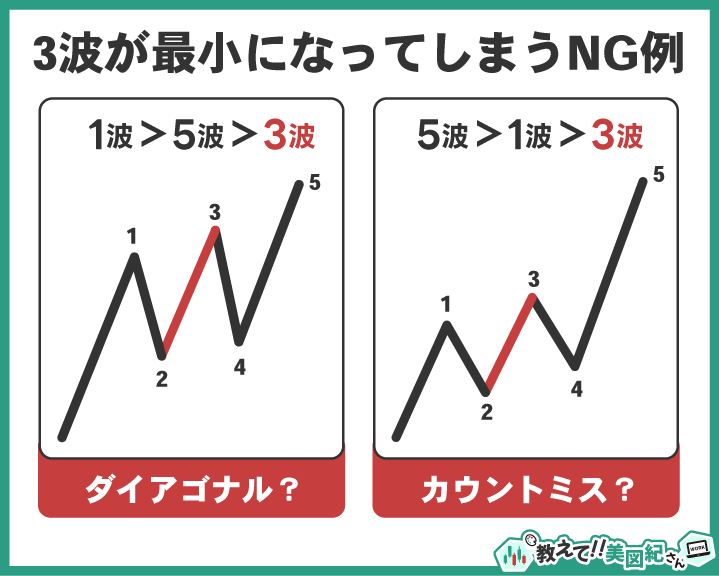

逆にした図のように3波が最小になってしまった場合は、「インパルス」とは言えません。

「ダイアゴナル」や波のカウントミスの可能性があります。

また、実際のチャートでは、1波・3波・5波の長さがほぼ同じになるケースもよくありますが、これもインパルスとして成立します。

一方で、波が7つあるように見える場合は、副次波のカウントミスである可能性が高いため注意が必要です。

この条件は、インパルスの正確な判定だけでなく、波のカウントミスを防ぐうえでも非常に重要です。

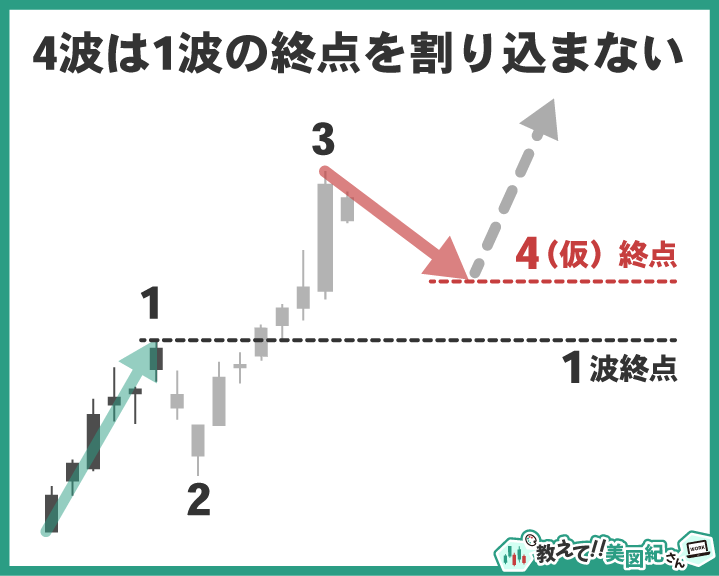

インパルスの条件3:第4波は、第1波の終点を割り込まない

3つ目のルールは、第4波の調整値幅の深さに関するものです。

インパルスの第3波の上昇に続いて発生する第4波は、第1波の終点を明確に割り込んではいけません。

第4波が第1波の終点の手前で止まり、再びトレンド方向に進むと第5波が始まる可能性が高くなります。

第4波が深く下げて第1波の終点を明確に割り込んでしまった。この時点で、その波形は「インパルス」ではないと判断されます。

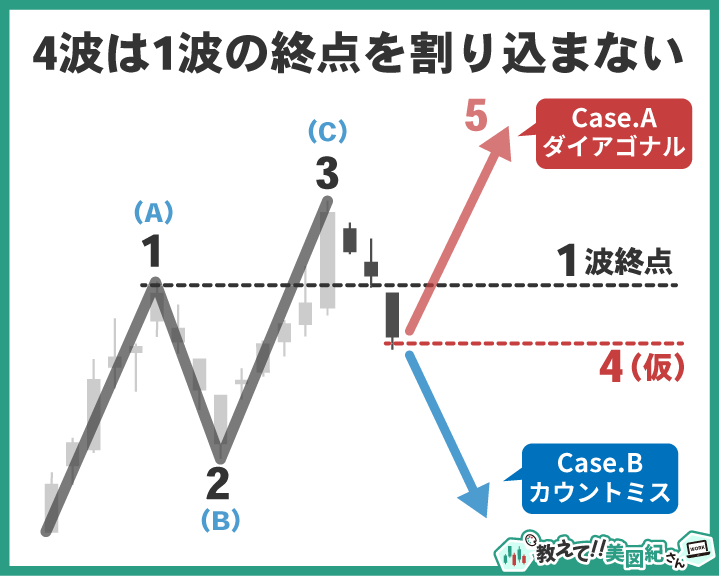

その場合、以下のような代替シナリオを想定する必要があります。

Case A:ダイアゴナルの可能性

「インパルス」ではなく、推進波の一種である「ダイアゴナル」の可能性があります。

「ダイアゴナル」は、「インパルス」と同じくトレンド方向に進みますが、4波が1波と重なる特徴があります。

トレンド自体は継続しており、第5波が発生して再び同方向に進む可能性が高いと考えられます。

Case B:波動カウント自体が誤っている可能性

第1波〜第3波と見ていた上昇が、実は修正波の一部だったケースです。

この場合、1波〜3波とカウントしていた波動は、実はA〜C波の調整波であり、トレンドとは逆方向の値動きだった可能性があります。

つまり、ここから本格的にトレンド転換が起きる局面である可能性もあります。すでにポジションを持っているなら早急な損切りや戦略の見直しが必要になります。

Case AとBのどちらのケースに該当するかを見極めるためには、今見ている時間足よりも長期足でトレンドの全体像を確認することが重要です。

【図解】エリオット波動の推進波「ダイアゴナル」とは?特徴やトレード活用法を解説

【図解】エリオット波動の推進波「ダイアゴナル」とは?特徴やトレード活用法を解説

インパルスって、ただの「勢いのある波」じゃなくて、ちゃんとルールに基づいて判断するんだ!

この3つの条件を意識するだけでも、無駄なエントリーを減らして、トレードの精度もぐっと上がりますよ。

「インパルス」には、前述の「3つの絶対条件」以外にも、波の発生や展開を予測する上で役立つ典型的な傾向がいくつか存在します。

これらは絶対的なルールではありませんが、チャート分析においてインパルスを見つけるヒントになります。

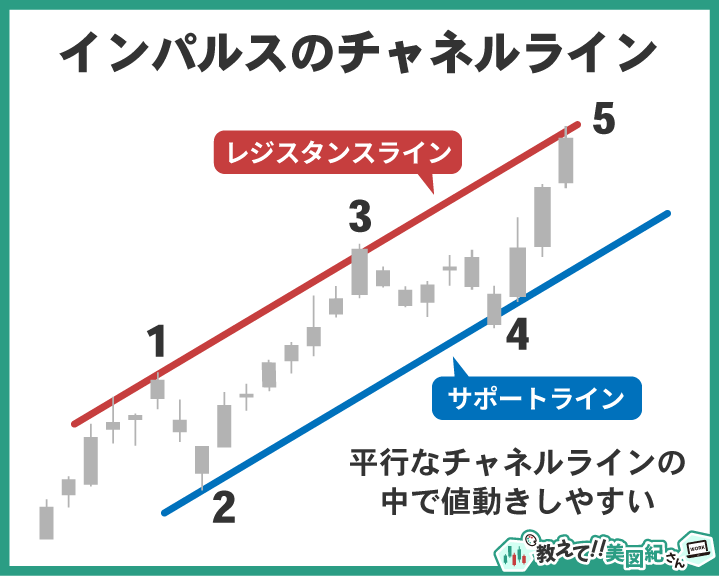

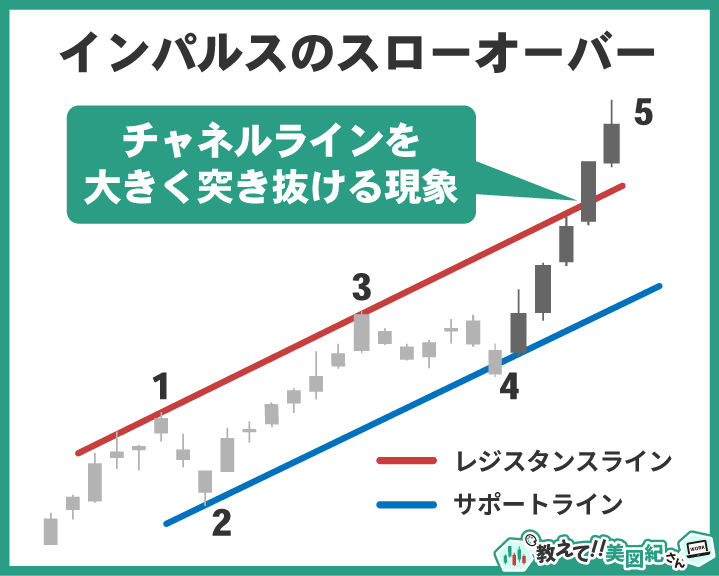

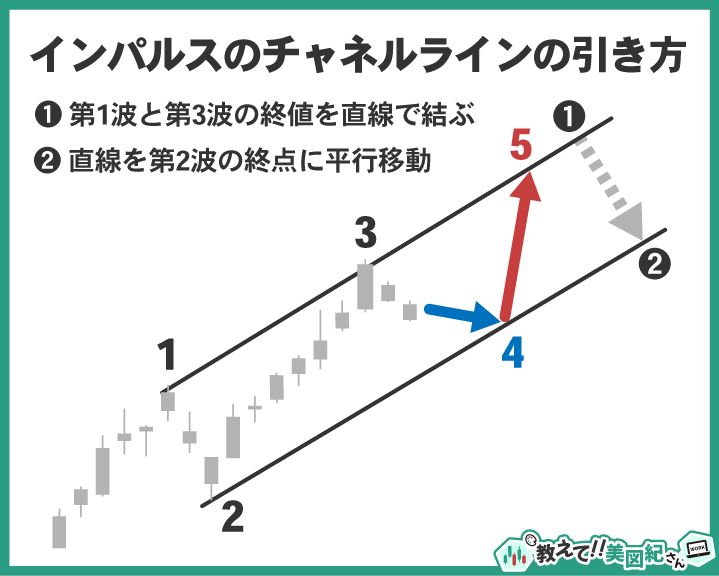

特徴①:インパルスのチャネルラインは平行になりやすい

理想的な「インパルス」は、きれいな平行チャネルを形成することが多いです。

- 第1波と第3波の高値を結んだライン

- 第2波と第4波の安値を結んだライン

この2本がほぼ平行であるとインパルスと判断しやすく、第4波の押し目や第5波の到達予測にも役立ちます。

ただし、あくまで「傾向」であり、例外も存在します。

たとえば、第5波が勢いよくチャネルを上抜ける「スローオーバー」という現象が起きることもあります。

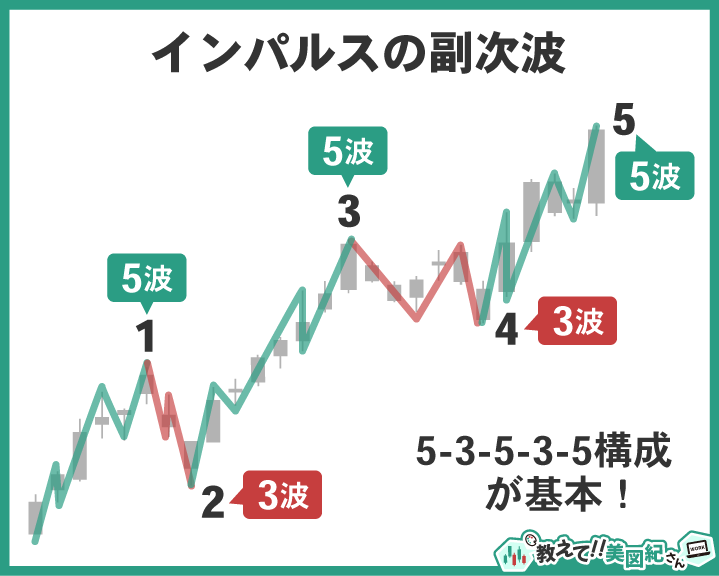

特徴②:インパルスの副次波は「5-3-5-3-5」の構成になる

インパルスを構成する5つの波(1〜5波)は、それぞれ小さな波(副次波)に分かれています。その構成は次のとおりです。

- 1波・3波・5波(推進波) → それぞれ5つの小波で構成

- 2波・4波(調整波) → それぞれ3つの小波で構成

この「5-3-5-3-5」のパターンは、「インパルス」の内部構造を見極めるヒントになります。

特に、波のカウントに迷ったときの判断材料として有効です。

ただし、短い時間足の副次波や相場が乱れている局面では、波のカウントが非常に難しくなることもあります。

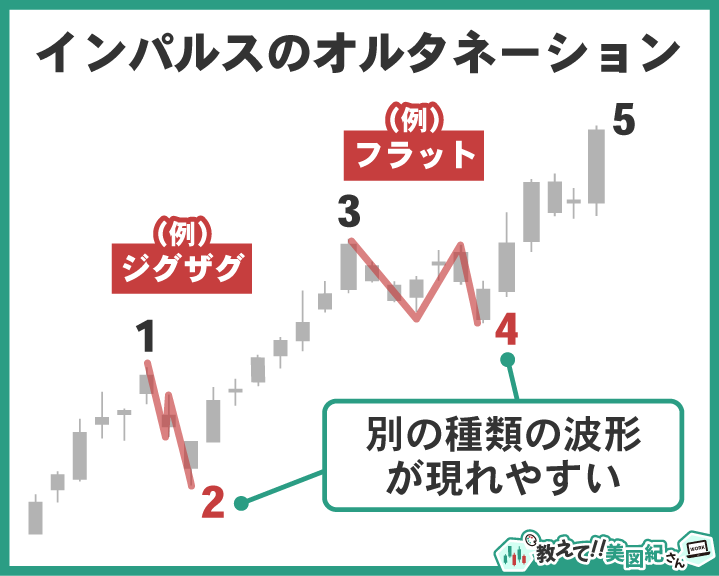

特徴③:2波と4波では異なる調整パターンが現れやすい(オルタネーション)

インパルス波の中で登場する2つの調整波(第2波と第4波)は、互いに異なる修正パターンを描く傾向があります。

この現象は「オルタネーション」と呼ばれています。例えば、以下のような修正波が現れやすいです。

- 第2波が「ジグザグ」(急激に価格が調整されるパターン)だった

- 第4波は「フラット」や「トライアングル」(時間をかけて横ばい推移)になりやすい

一方が価格的に鋭い調整であれば、もう一方は時間的に穏やかな調整になることが多いです。

もちろん、これも必ずそうなるわけではありませんが、第4波の波形を予測する上では非常に有効なヒントになります。

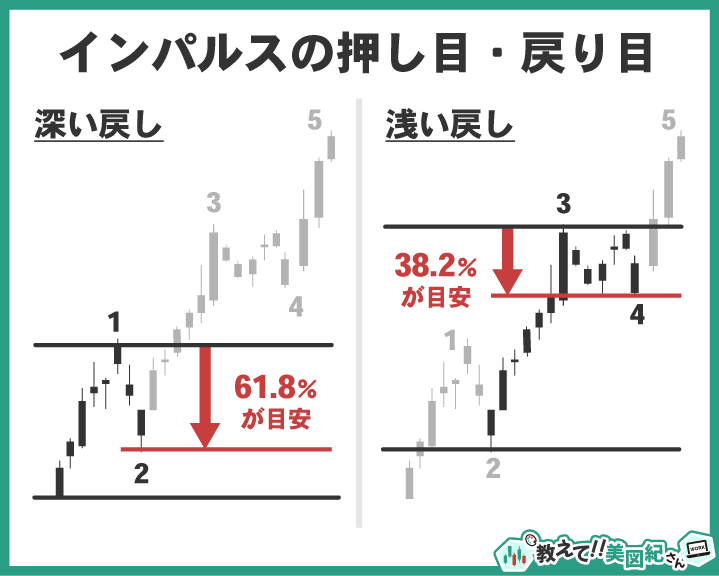

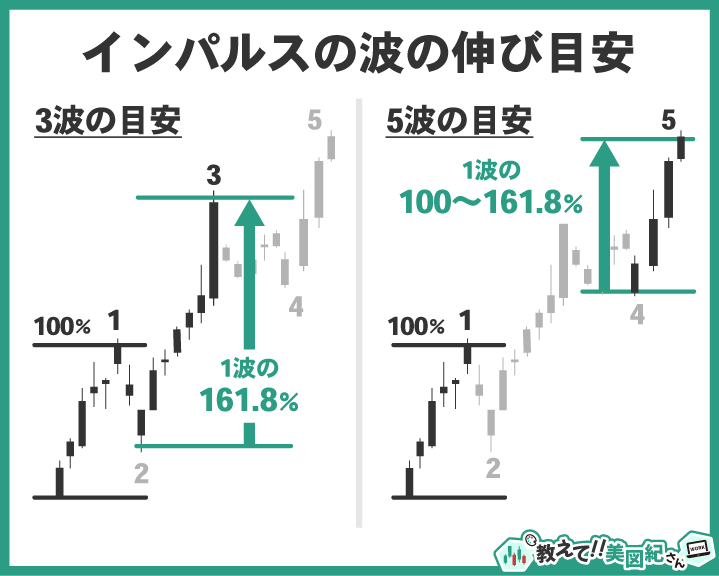

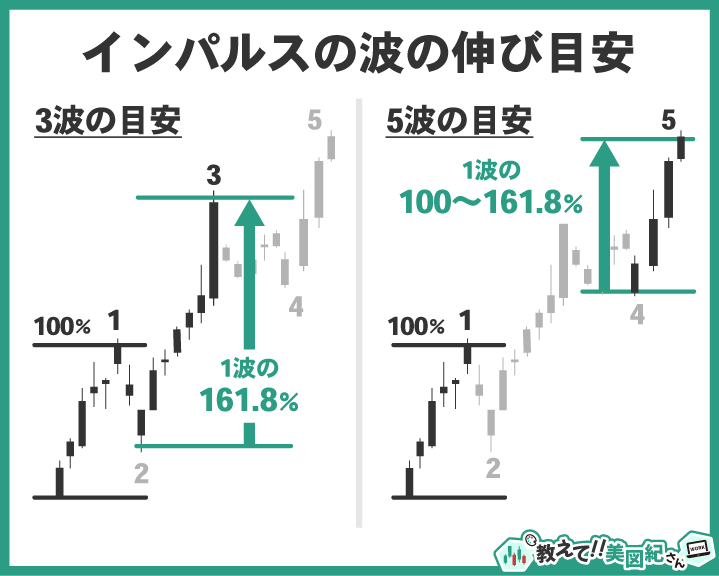

特徴④:インパルスはフィボナッチ比率が効きやすい

「インパルス」の波の値幅は、フィボナッチ比率に従いやすい傾向があります。

押し目の深さや値動きの到達目安を予測することが可能です。

- 第2波の目安:フィボナッチ61.8%

第1波の値幅に対して、61.8%前後まで押し戻されるケースが多く、浅い場合でも38.2%程度で反発する傾向があります。 - 第4波の目安:フィボナッチ38.2%

第1波の値幅に対して、38.2%程度の浅い押しで止まることが多いとされます。

もちろん、これらは目安なので、相場状況によってはそれぞれ38.2%や50%、61.8%押しとなる場合もあります。

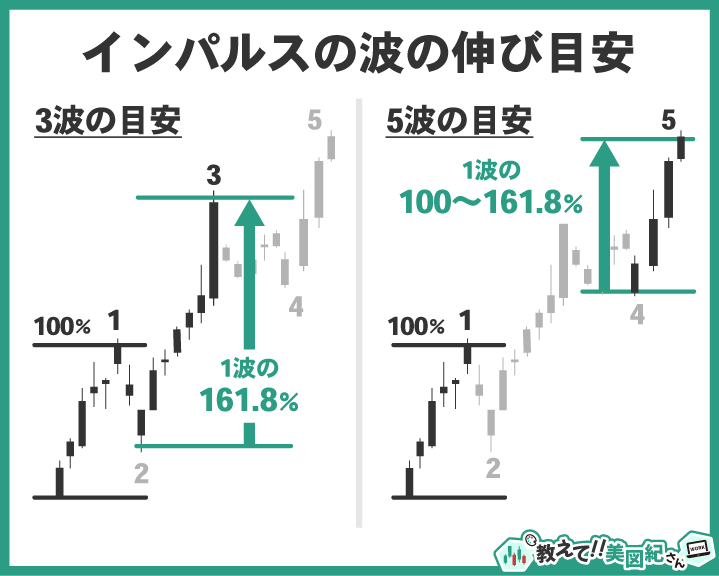

- 第3波の目安:フィボナッチ161.8%~261.8%

第1波の値幅を基準に1.618倍まで伸びることが多く、強い相場では2.618倍に達することもあります。 - 第5波の目安:フィボナッチ61.8%~161.8%

第1波と同程度(100%)になるパターン、または0.618倍あるいは1.618倍付近が目標値となることが多いです。

これらの比率はあくまで目安ですが、多くのトレーダーが意識しているため、実際の相場でも意外とよく機能します。

フィボナッチ比率を目安に「押し目買いの候補」や「利益確定の目安」にすることができます。

絶対的な条件だけじゃなくて、「よくあるパターン」も押さえておくと予測しやすくなるんだね。

特に「3波は1波の1.618倍」っていう目安は、多くのトレーダーが利確ポイントに使っているので、知っておくだけでも精度が上がります!

「インパルス」は、これまで紹介してきたような教科書的な形ばかりではありません。

実際の相場では、ルールは守っているものの、見た目がやや変則的な形として現れることもあります。

ここでは、3つの条件は満たしているが、典型的な特徴から外れる代表的なケースをご紹介します。

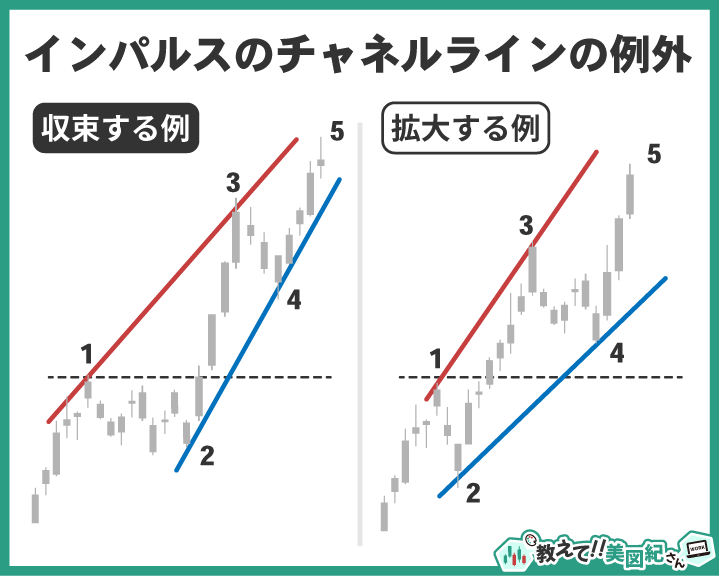

チャネルラインが収束・拡散するインパルス

通常、「インパルス」は平行なチャネルライン内で進行することが多いですが、まれにそのチャネルが以下のように変形することがあります

- 収束型:チャネル幅が徐々に狭まっていく

- 拡大型:チャネル幅が徐々に広がっていく

このような波形は「ダイアゴナル」に似ていますが、第4波が第1波の終点を割り込んでいない限り、インパルスと見なされます。

ただし、チャネルが明らかに崩れている場合や形が不自然な場合は、「ダイアゴナルなど他の波形パターンの可能性」を視野に入れ、慎重に検討しましょう。

特に、第4波の修正の深さや副次波の構成を見直すことがポイントです。

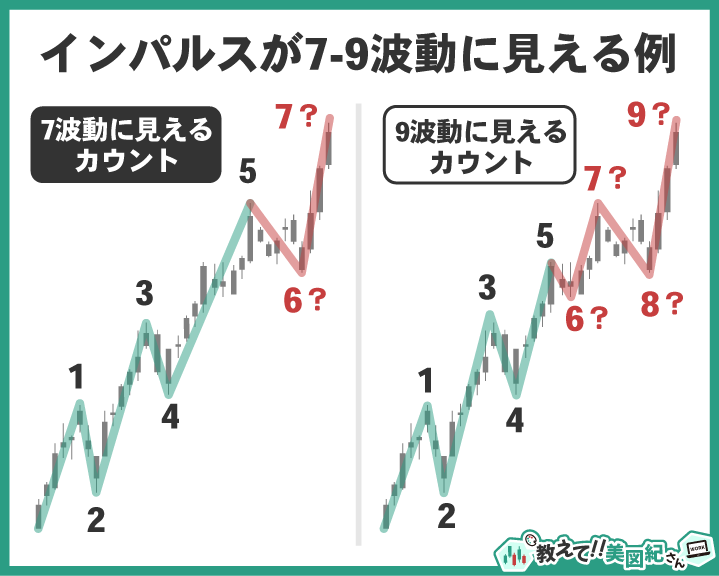

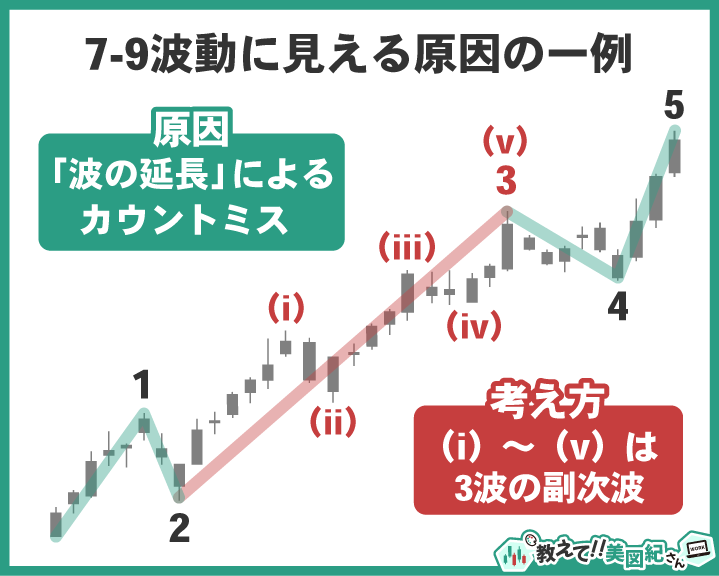

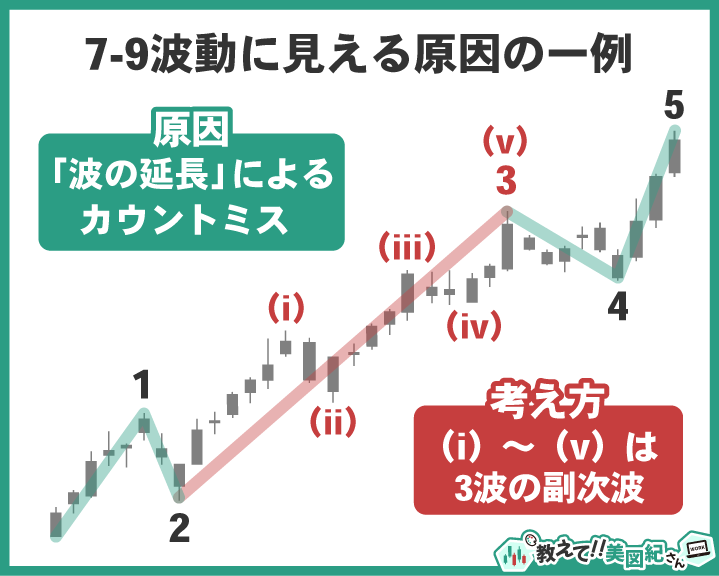

波の延長:インパルスが7波動や9波動に見える

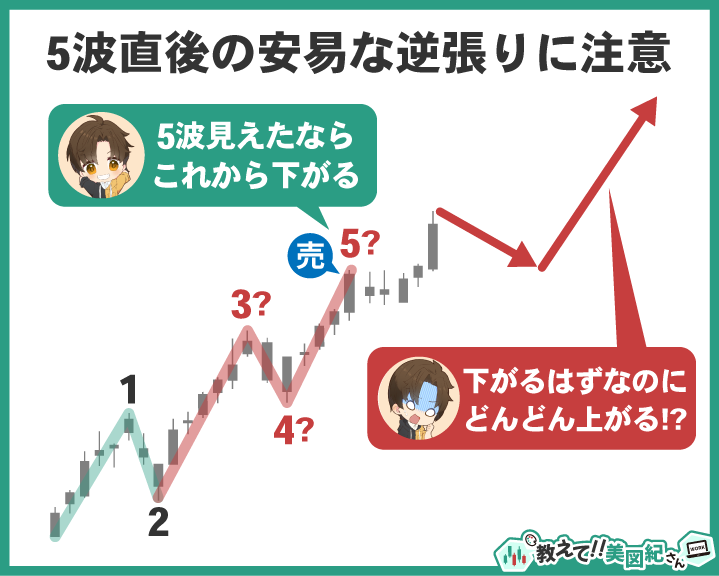

インパルスは本来「5つの波」で構成されますが、チャート上では7波動や9波動のように見えることがあります。

これは「波の延長(エクステンション)」と呼ばれる現象によるものです。

推進波である1波・3波・5波のいずれかが極端に伸びると、その内部構造である副次波が明確に視認できるようになり、結果として見た目の波数が増えます。

たとえば、第3波が延長した場合の1 – 2 – 3 (i – ii – iii – iv – v) – 4 – 5を考えてみましょう。

(i – ii – iii – iv – v)の一部 or すべてカウントできてしまうと、7〜9波動に見えてしまいます。

中でも第3波の延長がもっとも一般的で、次いで第5波、まれに第1波でも起こることがあります。

【補足】筆者の経験則

特に1分足・5分足・15分足などの短期足では、この「7波動に見える現象」が頻繁に見らると考えています。

見た目だけで「5波動出たからトレンドは終わり」と判断し、すぐに逆張りを仕掛けるのは非常に危険です。

実際には延長波の途中だったというケースもあり、トレンドが継続して損失が拡大するリスクがあります。

ただし、「インパルス」の3つの条件を満たしていれば、波数が増えて見えてもインパルスとして成立していることに変わりはありません。

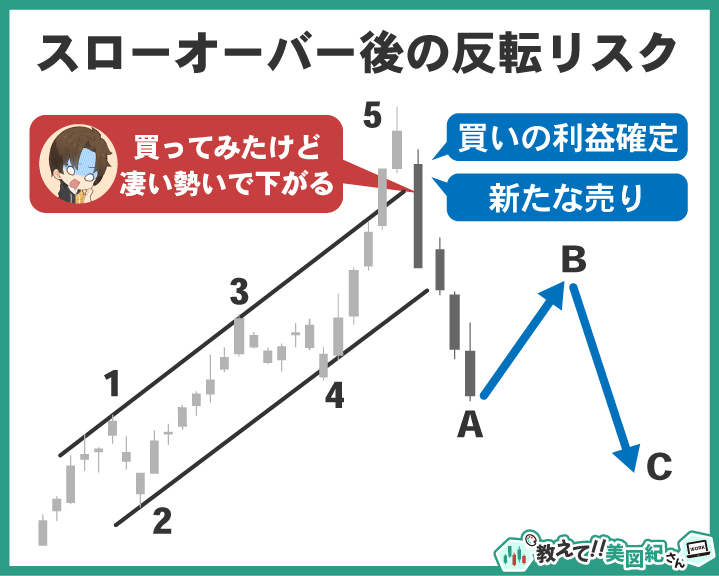

スローオーバー:第5波がチャネルラインを突き抜ける

「インパルス」のスローオーバーは、最終局面である第5波が勢い余ってチャネルの上限を一時的に突破する現象のことです。

トレンドの最終盤で一時的な値動きの加速が起こる形です。

この現象はインパルスの3つの条件には違反しておらず、むしろ実際の相場では比較的よく見られる動きです。

第5波はトレンドの終盤にあたるため、次のような市場心理が重なりやすくなります。

- トレンドに乗り遅れた投資家のエントリーが殺到(バンドワゴン効果)

- 逆張りポジションを持っていた参加者の損切りによる買い戻し

このように、順張りの勢いと逆張りの諦めが同時に起きることで、第5波がチャネルを抜けて突発的に伸びる場合もあります。

スローオーバーが発生した後は、一時的な熱狂が収まり、急な反落に転じるケースも少なくありません。

エリオット波動のカウントではA波が該当します。

そのため、チャネルラインを明確に上抜けた場合は「利確」や「反落への警戒」を意識することが重要です。

特に第5波の終盤では、機会損失を恐れた無理なエントリーを行わないようにしましょう。

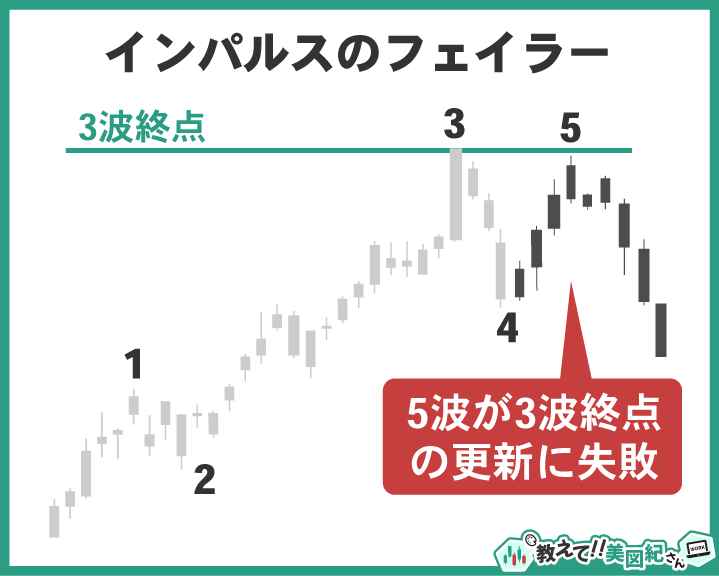

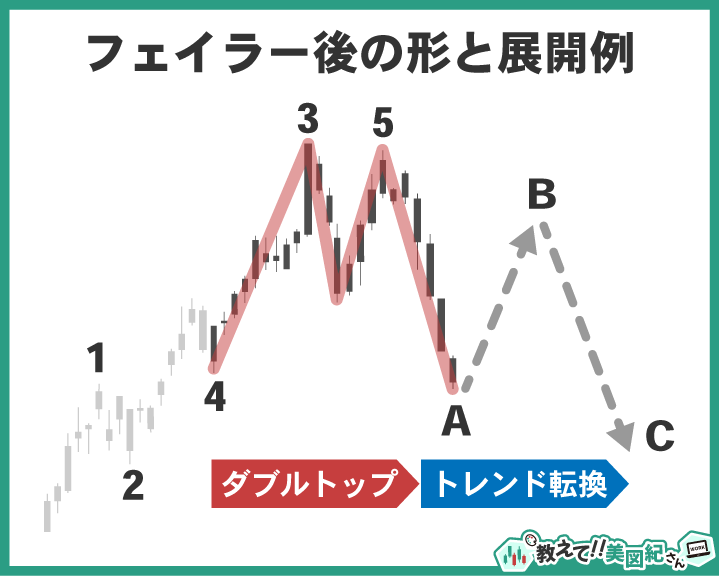

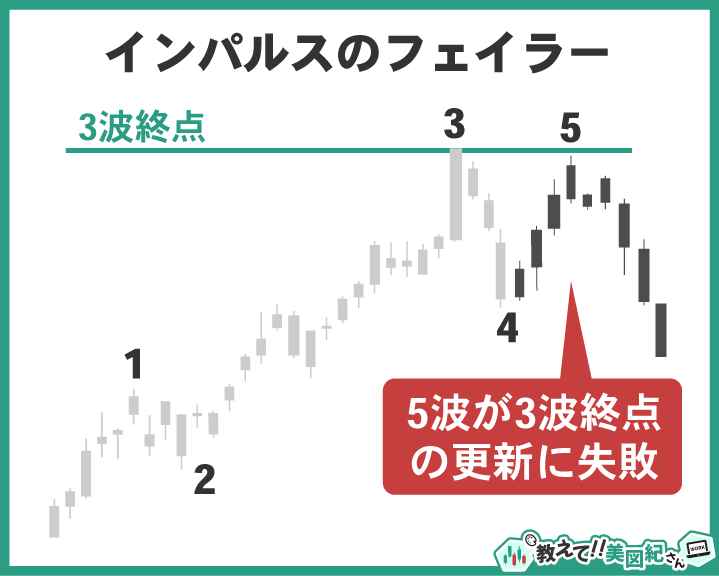

フェイラー:第5波が第3波の終値を超えられない失速パターン

「インパルス」のフェイラーとは、第5波が第3波の終値を超えられずに終わってしまう現象を指します。

通常の「インパルス」では、1波 → 3波 → 5波と段階的に終値を切り上げ(切り下げ)ていく形が基本です。

しかし、フェイラーが起きると、その流れが途中で止まり、終値の更新が途絶えます。

第5波が第3波の終点と同じ価格帯で止まる、またはわずかに届かず反転する値動きが該当します。

- 市場参加者の多くがすでにポジションを持っている

- 売買の勢いが弱まり、押し上げる力が残っていない状態になる

といったことが原因で、相場のエネルギーを使い果たしたときに起こりやすいです。つまり、第5波を支える力が尽きた状況です。

チャート上では、第3波と第5波が同じような高値で止まり、「二番天井(ダブルトップ)」のような形を作ることがあります。

このパターンが現れた後は、インパルスの終了とともに調整局面(A波)への移行が始まり、本格的な下落に入ることが多く見られます。

トレンドの勢いが続いているか、それとも終息しているかを見極める上で、このフェイラーのサインを見逃さないことが重要です。

教科書通りにいかないこともあるんだね。フェイラーみたいに終値更新に失敗するパターンって、知らないと利益を逃しそう!

そうなんです!こういう例外パターンも知っておくことが、リスク管理につながります。

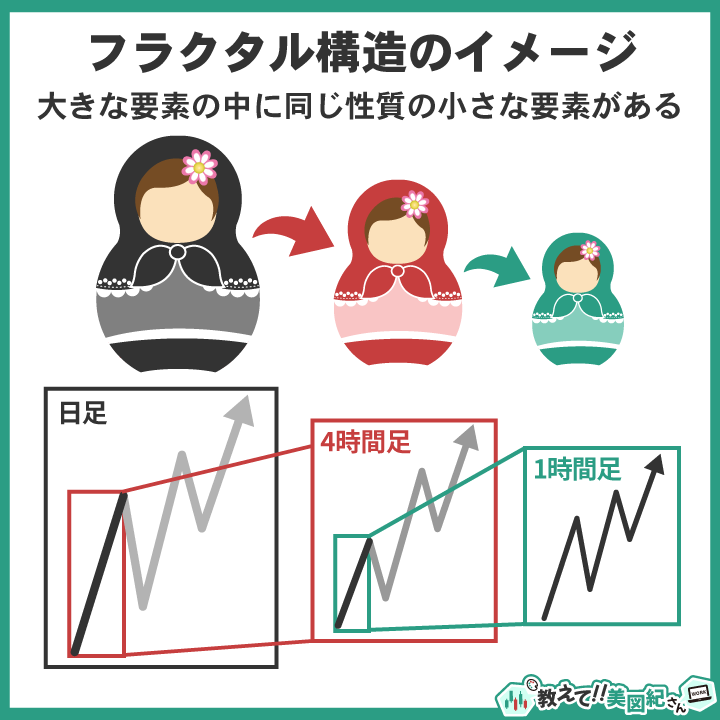

エリオット波動理論の重要な原則のひとつに、「相場の波動はフラクタル構造を持つ」という考え方があります。

- インパルスの中にも、さらに小さなエリオット波形が現れる

- 一方で、インパルスそのものもより大きな波動の一部として存在する

という入れ子構造(=フラクタル)が、相場全体に繰り返し現れるという意味です。

この性質を理解することで、インパルスの分析精度が格段に高まり、波のカウントや次の展開をより柔軟に捉えることができるようになります。

関連記事:エリオット波動理論の重要な原則を確認する

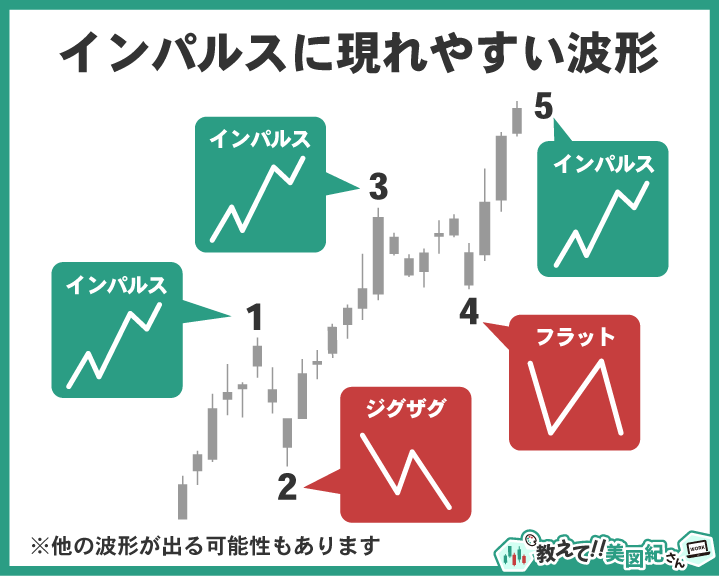

インパルス内部に現れやすい波形パターン

インパルスは5つの波(1〜5波)で構成されますが、それぞれの波の内部にも現れやすい波形パターンがあります。

代表的なパターンは以下の通りです。

| 波のカウント | 出現しやすい波形 |

|---|---|

| 1波 | インパルス・ダイアゴナル |

| 2波 | ジグザグ・ダブルジグザグ・フラット |

| 3波 | インパルス |

| 4波 | フラット・トライアングル・ジグザグ |

| 5波 | インパルス・ダイアゴナル |

特に1波と5波では、「インパルス」だけでなく、「ダイアゴナル」が現れることもあります。

2波や4波でも「ジグザグ」だけでなく、「フラット」や「トライアングル」などの可能性もあります。

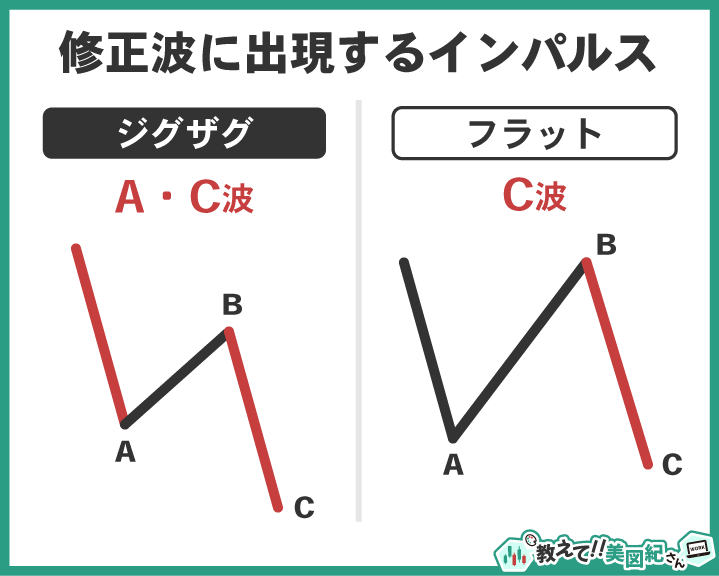

他の波形パターンにおけるインパルス出現箇所

フラクタル構造の観点から見ると、インパルス波動は単独で現れるだけでなく、より大きな波形パターンの一部としても組み込まれています。

実際には、以下のような場面でインパルスが出現しやすくなります。

より大きな時間足で形成される「インパルス」と「ダイアゴナル」の1波・3波・5波に現れる可能性があります。

「インパルス」は、「ジグザグ」のA・C波、「フラット」のC波に出現する可能性があります。

このようにインパルスは「推進波」だけでなく、一回り大きな調整波の一部としても登場するため、常に構造を意識してカウントする必要があります。

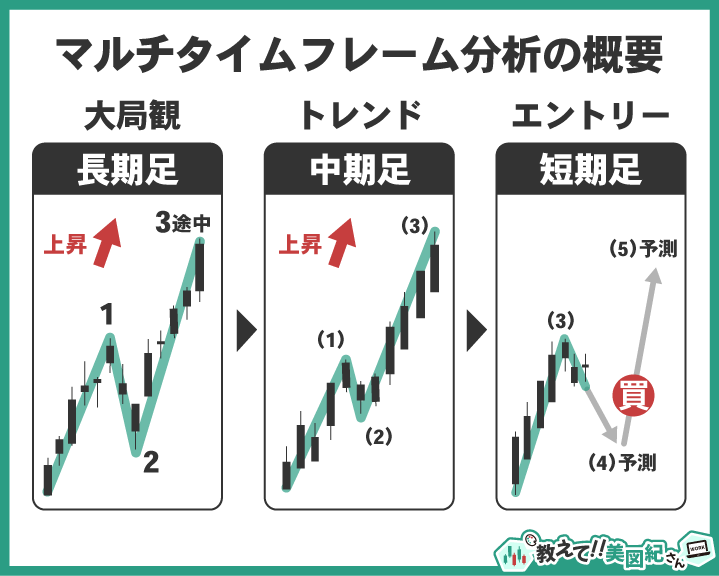

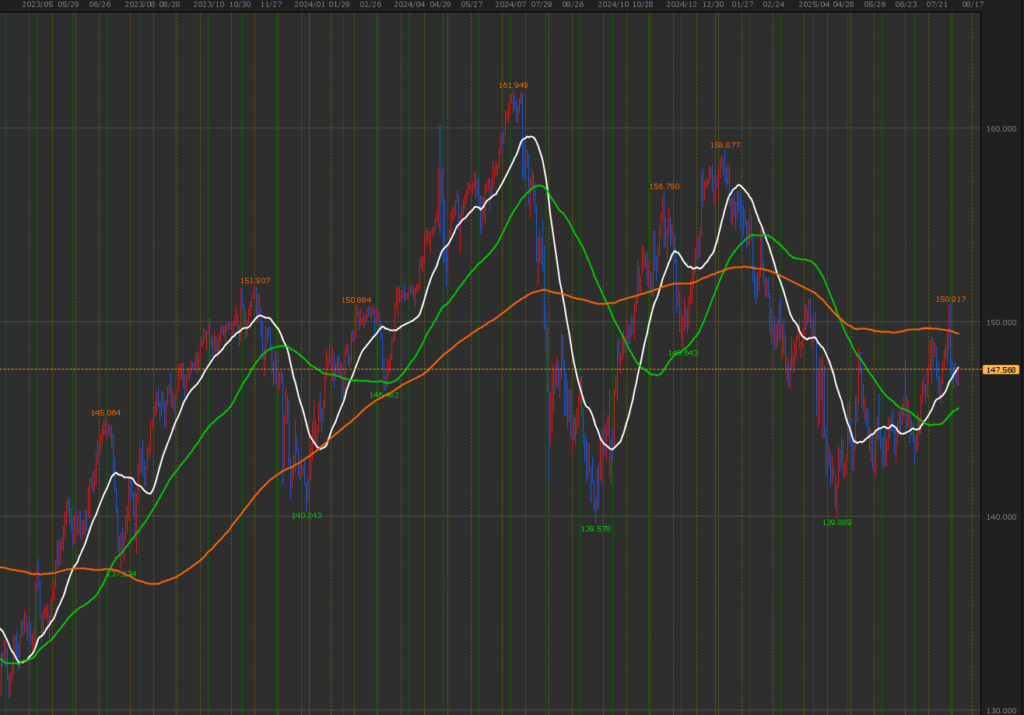

マルチタイムフレーム分析でインパルスを発見・解剖する

大きな時間足のエリオット波形に、小さな時間足のエリオット波形があるというフラクタル構造は、「マトリョーシカ人形」のイメージに近いでしょう。

そのため、インパルスの出現をより正確に捉えるには、複数の時間足を用いて分析する「マルチタイムフレーム分析」が非常に有効です。

- 長期足(週足・日足)で大局観(大きな方向性)の把握

- 中期(4時間足・1時間足)で現在のトレンドを把握

- 短期(15分足・5分足)へと時間軸でエントリーポイントを探す

- インパルスを見つけたらのインパルスの条件を軸にトレード戦略を立てる

この分析手法を活用することで、自分がいま相場の大きな流れの中でどの局面に位置しているのか。

また、直近で現れているインパルスが全体のどの波の一部にあたるのかといった視点を持つことができるようになります。

その結果、注文や利益確定、損切りの判断にも自信が持てるようになり、トレードの精度が格段に高まります。

大きな波の中に小さな波があって、全部が同じルールで動いてるんですね。

だからこそ、長期足で全体の流れをつかんで、中・短期足で取引のタイミングを測るマルチタイムフレーム分析と相性が良いです!

▼当ブログでは各波形も詳しく解説しています▼

【図解】エリオット波動の推進波「ダイアゴナル」とは?特徴やトレード活用法を解説

【図解】エリオット波動の修正波「ジグザグ」とは?特徴からトレード戦略まで徹底解説

【図解】エリオット波動の修正波「フラット」とは?特徴やトレード活用法を解説

【図解】エリオット波動の修正波「トライアングル」とは?特徴からトレード戦略まで解説

【図解】エリオット波動の「複合修正波」とは?特徴・種類・戦略を解説

ここまで学んできた「インパルス」の知識を、実際のトレード戦略にどう応用するか。その具体的なポイントを整理していきます。

「インパルス」の構造や特徴を正しく理解すれば、注文や利益確定、損切りの精度を格段に高めることが可能です。

相場の流れに沿った戦略を構築するためにも、以下の実践的な視点を押さえておきましょう。

- 順張りを徹底する

- マルチタイムフレームで全体像を把握する

- チャネルラインやフィボナッチでターゲット設定

- 第3波での利益の最大化と第5波の失速に注意

- 補助となるインジケーターを活用

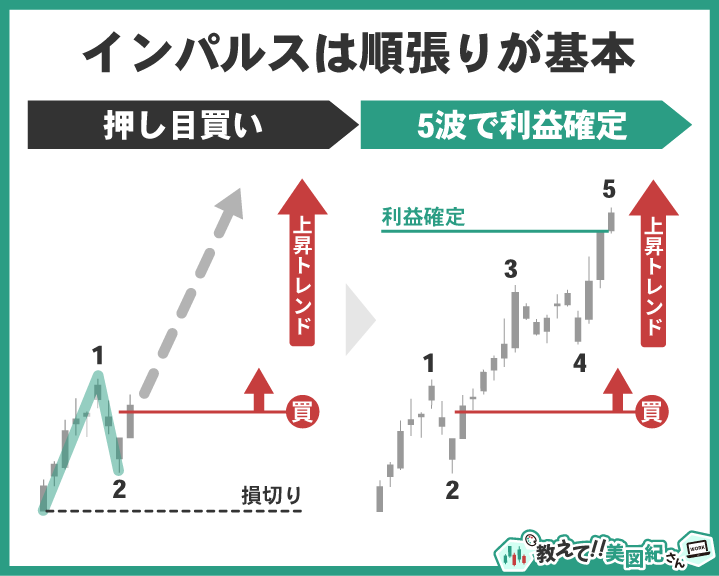

インパルスは順張りを徹底する

「インパルス」が予測できる局面では、「順張り」スタンスに徹することです。

インパルスの出現は、相場に明確なトレンドが発生しているサインであり、この流れに逆らう「逆張り」は、リスクの高い行動になります。

特に注目すべきなのは、第1波の後に現れる第2波の押し目です。

たとえば、「第1波と思われる上昇の後、第2波の押しが第1波の始点を割らずに反転上昇した」という場面は、トレンド初期の押し目買いの絶好機と考えることができます。

このように、インパルスの初動を見極めて早めにポジションを取ることが、損小利大なトレードを実現できます。

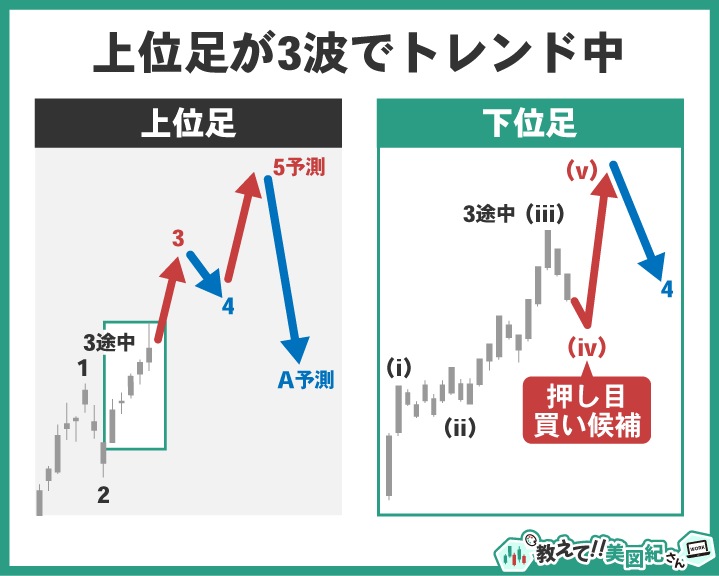

マルチタイムフレームで全体像を把握する

エリオット波動理論を使ったトレードでは、今見ている時間足だけに頼らず、必ず上位足の波形・トレンドも確認する習慣が重要です。

たとえば、上図1のように上位足が第3波の進行中の場合。

下位足で一時的に見られる押し目は、上位足にたいして順張りのエントリーを検討できる有利な場面となります。

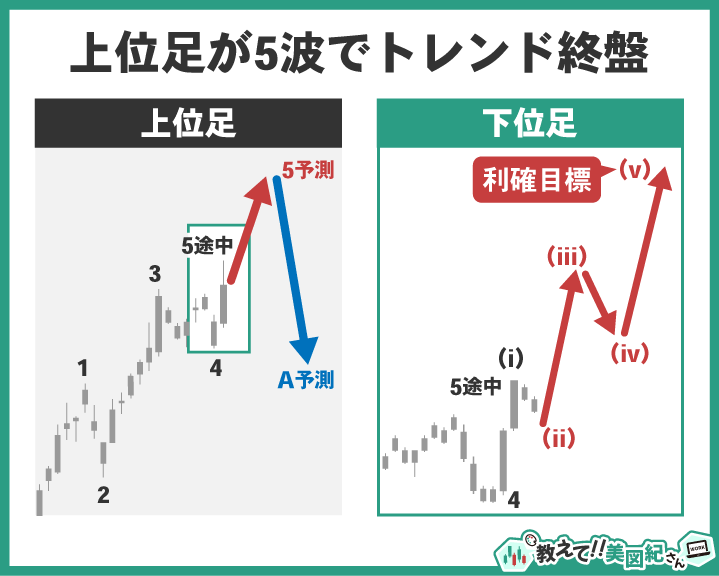

一方で、下図のように上位足がすでにトレンドの終盤(第5波)の場合は、注意です。

下位足で綺麗なインパルスが出ていたとしても、相場の大きな動きとしては、これからトレンドの反転が起こる可能性があります。

今持っているポジションを利益確定すべきときが近いと言えるでしょう。

「自分はいま、より大きな波のどの位置にいるのか?」を常に意識することで、トレードシナリオの精度と信頼性は向上します。

チャネルラインやフィボナッチでターゲット設定

「インパルス」を狙ってトレード戦略を立てる際、チャネルラインとフィボナッチ比率の特徴は、ターゲット設定の目安にできます。

第3波までが明確に描けたら、下図のようにチャネルラインを引くことで、第4波の下落目安と第5波の到達する価格帯を予測できます。

- 第1波と第3波の終点を直線で結ぶ

- その直線を第2波の終点に平行移動させる

- 平行移動したラインが第3波→第4波の値動きの目安になる

- 1で結んだ直線が第4波→第5波の値動きの目安になる

利益確定ポイントの目安として有効なのが、フィボナッチ・エクスパンションです。

- 第3波:第1波の値幅の161.8% が目安

- 第5波:第1波と同程度または161.8%が目安

また、チャネルラインとフィボナッチ・エクスパンションの比率が重なるところを利益確定の目標にするとよいでしょう。

下位足の波のカウントや相場のボラティリティの様子を見て、目標まで届きそうなら保持し続ける。

届きそうにないと判断したら、速めに利益確定するといったアクションも必要です。

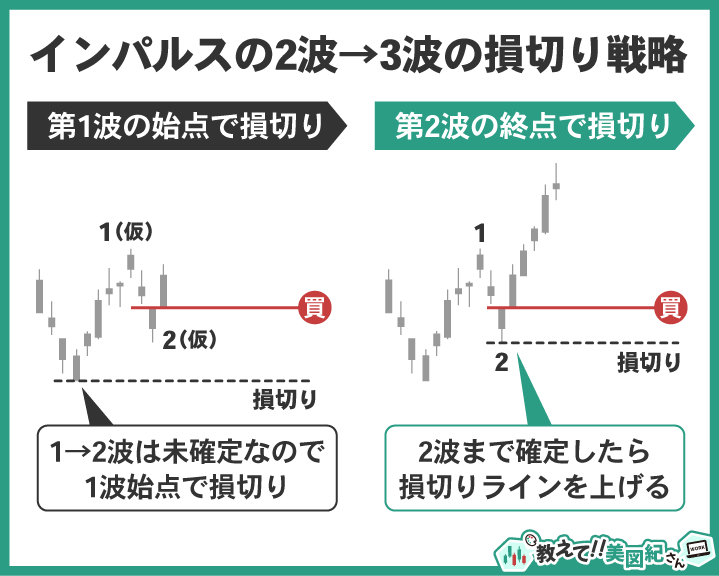

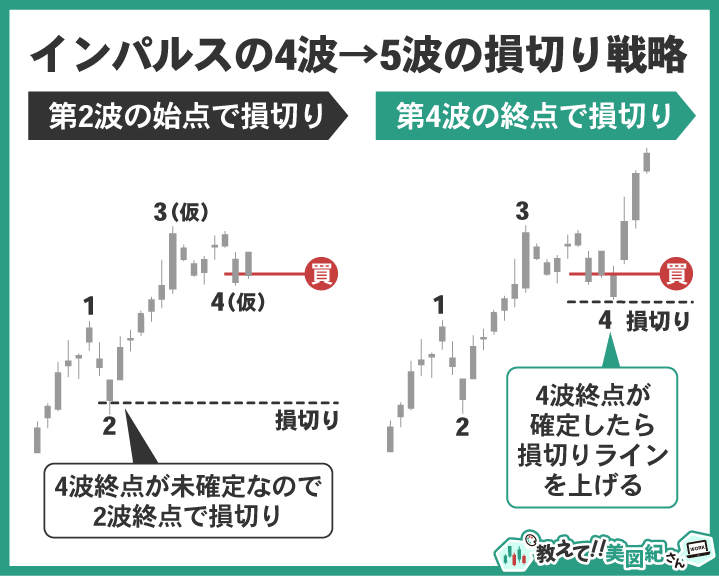

損切りラインは、インパルスの条件が否定される価格帯が目安です。

状況に応じて損切りラインを上げることで、リスクを小さくして損小利大なトレードを目指すことができます。

第2波の押し目で注文した場合

- 注文直後は第1波の始点を割り込んだ時に損切り

- 第2波の終点を超えた値動きを見たら、第2波の始点を損切りラインに上げる

第4波の押し目で注文した場合

- 注文直後は第2波の始点を割り込んだ時に損切り

- 第3波の終点を超えた値動きを見たら、第4波の始点を損切りラインに上げる

これらを明確な損切りラインとして設定することで、論理的でブレのないリスク管理が可能になります。

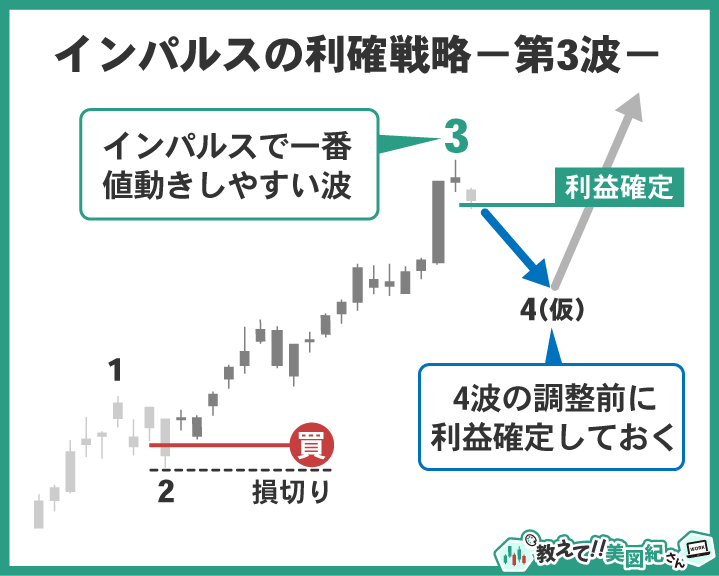

第3波での利益の最大化と第5波の失速に注意

インパルス波動の中で最も値幅が出やすく、トレードチャンスとして優れているのが「第3波」です。

第2波の押し目を確認してエントリーし、第3波の目標値に到達したら利確という流れが王道です。

この戦略では、第4波の調整で含み益が減る前に利益を確定できるため、安定した成果を出しやすいのが特徴です。

もちろんポジションを持ち続けて第5波まで利益確定を遅らせることもOKです。

ただし、5波まで狙うときは「フェイラー」に注意が必要です。

- 第3波が大きく延長したあとの第5波は、勢いが衰えやすい

- 高値を更新できない「フェイラー」になることもある

といったリスクがあるため、第5波を狙う場合は、過度な期待は避けましょう。

早めの利確や分割決済などでリスクを限定することが重要です。

補助となるインジケーターを活用

エリオット波動のカウントは、慣れるまでは主観に左右されやすく、難しく感じることも多いものです。

そのため、分析の精度と客観性を高めるために、補助的なインジケーターを活用することは非常に有効です。

ZigZagは、チャート上で主要な高値・安値を自動的に抽出して線で結んでくれるツールです。

波の切れ目や転換点を視覚的に捉えやすくなり、エリオット波動のカウントや波形の分析の補助として非常に便利です。

※ FX会社の取引ツールによっては、ZigZagが使えない場合もあります。

【ZigZagツールが使えるおすすめFX口座】

移動平均線は、相場の大局的なトレンド把握に適したインジケーターです。

特に第3波のような強い推進波が出る局面では、ローソク足がSMAを上抜けて一気に伸びる特徴がよく見られます。

また、ゴールデンクロス/デッドクロスといった売買シグナルと、エリオット波動の波形を組み合わせて判断する方法も有効です。

- エリオット波動:上昇のインパルスを作っているように見える

- 単純移動平均線: ゴールデンクロスができているので上昇トレンドの可能性大

こうした複合的な分析により、主観をできるだけ排した再現性のあるトレード戦略が構築できます。

▼エリオット波動を学ぶのにオススメ▼

インパルスっぽい値動きが出てきたら、インパルスの条件に従って戦略を組めばいいんだね!

その通りです。インパルスの条件を軸にすれば、損小利大を狙いやすい戦略が組めるようになりますよ。

最後に、インパルスについてよくある疑問や悩みをまとめました。

これまでの内容の復習も兼ねて、ご自身の理解度をチェックしてみてください。

インパルスとダイアゴナルの違いは何ですか?

第4波が第1波に重なるかどうかが最大の違いです。

「インパルス」では、第4波が第1波の終点に重なることは絶対にありません。一方、「ダイアゴナル」では第4波が第1波に食い込むのが特徴です。

また、チャネルラインの形も異なります。インパルスは平行なチャネルを描く傾向があるのに対し、ダイアゴナルは先細りの三角形や拡大型のラッパ型など、チャネルが収束・拡散するのが特徴です。

関連記事:推進波「ダイアゴナル」の特徴を学ぶ

エリオット波動で第3波の長さは通常どれくらいになりますか?

第1波の1.618倍の大きさが目安です。

第3波はインパルスの中で最も勢いが強く、第1波の1.618倍程度まで伸びることが一般的です。

たとえば、第1波が100pipsであれば、第3波は160pips前後に到達するイメージです。

ただし、これはあくまで目安であり、インパルスの3波における重要なルールは「第3波が1波・3波・5波の中で最短にならない」ということです。

インパルス波形は下落トレンド(下降相場)でも現れますか?

はい、下降トレンドでも現れます。

インパルスは上昇相場だけでなく、下落トレンドにおいても「下方向への5波構成」として出現します。

エリオット波動の定義では、主要トレンドと同じ方向に進む5つの波は、すべて推進波(インパルスまたはダイアゴナル)とされているためです。

見た目の波形が上下逆になるだけで、3つの条件や特徴など、基本ルールは上昇時とまったく同じです。

エリオット波動理論はどうやって勉強すれば身につきますか?

インプットと実践をセットで、段階的に学ぶのが近道です。

入門レベル Web記事や初心者向け書籍で、基本概念・波形・ルールを理解する

中級レベル 専門書で具体的なパターンや応用方法、例外パターンを学ぶ

実践レベル リアルタイムチャートで波をカウント → 仮説 → 検証を繰り返す

特に大切なのはデモトレードのチャートではなく、実際に動いている相場で検証することです。

完成後のチャートを後付けで解析するのも大切ですが、そこから次の値動きのシナリオ(仮説)を立てることがカギです。

おすすめ書籍1:『あなたのトレード判断能力を大幅に鍛えるエリオット波動研究』

おすすめ書籍2:『図解 エリオット波動トレード 18銘柄を徹底検証』

インパルスが5波ではなく7波動(9波動)に見えることがあるのはなぜですか?

波の延長(エクステンション)が原因です。

インパルスの推進波(1波・3波・5波)のうち、いずれかが極端に長く伸びることがあります。

この現象を「波の延長(エクステンション)」と呼び、特に第3波で起きやすいとされています。

延長した波の内部では、5つの小波(副次波)が明確に見えるようになります。

たとえば、第3波が延長すれば、1-2-(i-ii-iii-iv-v)-4-5 という形となり、全体で7〜9波動に見えるのです。

本記事では、エリオット波動の推進パターン「インパルス」について、定義・ルール・特徴・実践への応用法を解説しました。

インパルスを正しく分析できるようになれば、強力なトレンド発生のサインを見抜き、優位性の高い順張り戦略を組み立てることが可能になります。

特に第3波を狙った押し目買い、フィボナッチ比率を使った利確・損切り設定は、インパルスの知識を活かした実践的な戦術です。

インパルスの3つの条件【まとめ】

- 第2波が第1波の始点を割らない

- 第3波が1・3・5波の中で最短にならない

- 第4波が第1波の高値を割り込まない

この3条件をすべて満たすことが、インパルス成立の必須ルールです。

1つでも欠ければ、他の波形パターンやカウントミスの可能性があります。

インパルスに見られる4つの典型的な特徴【まとめ】

- 平行チャネルを形成しやすい

- 内部構造は「5-3-5-3-5」の波パターン

- 2波と4波は異なる調整波になりやすい(=オルタネーション)

- 各波の値幅がフィボナッチ比率に従いやすい

ただし、これらは必須条件ではなく、あくまで傾向です。例外的なパターンも存在します。

また、インパルスだけでなく、ダイアゴナルやジグザグといった他の基本波形についても理解を深めることも大切です。

エリオット波動理論を学ぶならこの書籍!

初心者でもわかるように丁寧に解説、読みやすく図解された1冊。

一読してすべてを理解するのは難しいですが、何度も読み返して現在の相場にアウトプットしていくことで、エリオット波動理論の考え方が身についていくでしょう。

ケーススタディや代表的なトレード戦略も載っています!

18銘柄、250の検証実例が収録されています。

エリオット波動理論の基本的な知識はもちろん、各エリオット波形の事例が紹介されており、どのように分析やトレードをしていくか参考にすることができます。

章ごとに復習問題も用意されており、まさに教科書って感じです!

本ブログでも、他のエリオット波形についても解説しているため読んでみてください!

「インパルス」を理解したら、次は「ダイアゴナル」について学んでみてください。

▼当ブログでは各波形も詳しく解説しています▼

【図解】エリオット波動の推進波「ダイアゴナル」とは?特徴やトレード活用法を解説

【図解】エリオット波動の修正波「ジグザグ」とは?特徴からトレード戦略まで徹底解説

【図解】エリオット波動の修正波「フラット」とは?特徴やトレード活用法を解説

【図解】エリオット波動の修正波「トライアングル」とは?特徴からトレード戦略まで解説

【図解】エリオット波動の「複合修正波」とは?特徴・種類・戦略を解説