当サイトではアフィリエイト広告を利用しています。

フリーランスや個人事業主として活動していると、売上の入金タイミングによって手元の資金が不足し、「今すぐ少額でも現金が欲しい…」と悩む場面は少なくありません。

そんな緊急の資金ニーズに応える手段として、請求書を現金化できる「ファクタリング」が注目されています。

近年では、フリーランスや個人事業主の働き方が広がる中で、1万円から利用できる少額ファクタリングサービスも増えています。

銀行融資のような厳しい審査や時間のかかる手続きは不要で、Web上で完結し、スピーディーに資金調達できるのが大きな魅力です。

この記事では、1万円から利用できる少額ファクタリングの仕組みやメリット・デメリット、利用時の注意点までをわかりやすく解説。

さらに、おすすめの優良ファクタリング会社4社の特徴を紹介します。

ファクタリングって企業が使うイメージだったけど、フリーランスでも1万円から使えるなんて、本当?

本当ですよ!最近はフリーランス向けの少額サービスも充実していて、まさに“かゆいところに手が届く”資金調達法なんです。

結論からお伝えすると、フリーランスや個人事業主でも、1万円程度の少額からファクタリングを利用することは可能です。

保証人や担保も不要で、銀行融資よりも手軽に資金調達できる、頼れる手段といえるでしょう。

中でも、少額ファクタリングを検討している方におすすめしたいのが、次の4つのサービスです。

| FREENANCE (フリーナンス) | labol (ラボル) | ペイトナー ファクタリング | QuQuMo (ククモ) | |

|---|---|---|---|---|

| 利用可能額 | 1万円から上限なし | 1万円~ | 1万円〜150万円 | 下限・上限なし |

| 手数料 | 3〜10 %※1 | 一律 10% | 一律 10 % | 1.0%〜14.8% |

| 審査時間 | 最短30分 | 最短30分 | 最短10分※3 | 最短30分 |

| 入金時間 | 最短当日中※2 | 最短30分 | 最短10分 | 最短2時間 |

| 必要資料 | ・本人確認書類 ・請求書 ・取引エビデンス(入出金履歴・明細など) | ・本人確認書類 ・請求書 ・取引エビデンス(発注メールなど) | ・本人確認書類(運転免許証等) ・請求書(支払期日70日以内) ・銀行通帳の入出金履歴 | ・本人確認書類 ・請求書 ・通帳(直近3ヶ月明細) |

| 売掛先の対象 | 企業のみ | 企業のみ | 個人事業主 / 企業 | 公式に明言なし |

| 契約形態 | 2社間ファクタリング | 2社間ファクタリング | 2社間ファクタリング | 2者間ファクタリング |

| 対応エリア | 日本全国 | 日本全国 | 日本全国 | 日本全国 |

| 特典・付帯 サービス等 | ・フリーナンス口座 ・あんしん保障Basic ・バーチャルオフィス (月770円〜) | ・ラボルカード払い ・非公開の信用情報照会なし ・土日祝・夜間も審査/入金 | ・freee会計 / freee請求書とAPI連携 ・ペイトナーお仕事あんしん保険(月500円~) | ・業界最低水準の手数料下限1% ・CloudSignで安全に電子契約 ・OFA認定事業者 |

※1 フリーナンス口座を使用しない場合の即日払いの手数料は一律10%

※2 16:30以降の承認は翌営業日振込

※3 平日10:00-19:00受付をした場合

FREENANCE(フリーナンス)

フリーランスに特化した総合支援サービスです。1万円から利用でき、即日入金にも対応。

手数料は3~10%と比較的低く、万が一に備える保険やバーチャルオフィスなどの付帯サービスも充実しています。

資金調達と合わせて事業支援を受けたい方にぴったりです。

labol(ラボル)

個人事業主・フリーランス専用のオンラインファクタリング。

365日24時間いつでも即時入金に対応している唯一のサービスです。

審査は最短10分、入金まで最短60分というスピード感が特長。手数料は一律10%で、わかりやすく安心して利用できます。

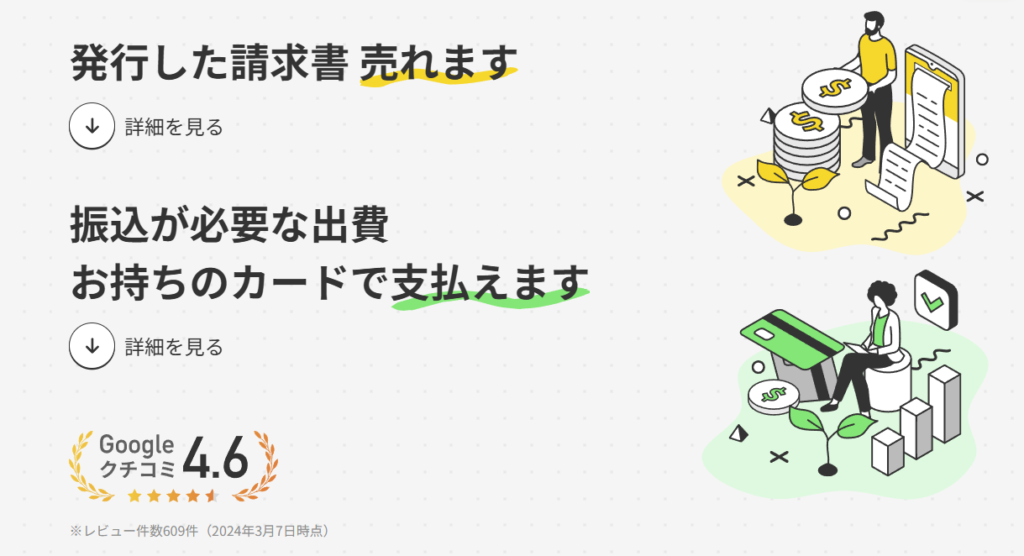

ペイトナーファクタリング

AI審査による最短10分のスピード入金が魅力のオンラインサービスです。

手数料は一律10%。さらに、売掛先が法人だけでなく「個人」でも利用可能という点も、他社にはない貴重なポイントです。

幅広い取引先を持つ方におすすめです。

QuQuMo(ククモ)

手数料1%からという業界最安水準の低コストが魅力のファクタリングサービスです。

必要書類は本人確認書類と請求書、通帳の3点で、申請の手軽さも特長。

買取金額に下限がなく、公表されている審査通過率は98%と、誰でも使いやすい設計になっています。

少額から利用できるファクタリングサービスには、それぞれ異なる強みがあります。

スピード、手数料、付帯サービスなど、自分の状況や重視したい条件に合わせて選ぶことが、賢く資金繰りを乗り切るポイントです。

資金調達って、書類が多くて時間がかかるイメージだけど…。急いでるときは特に困る。

最近のファクタリングはその点も安心!スマホやPCだけで申込みOK、必要書類も数点だけで最短で即日で入金されます。

ファクタリングとは、企業や個人事業主が保有する売掛金(未入金の請求書)をファクタリング会社が買い取り、支払期日前に現金化する資金調達方法です。

フリーランスにとっては、いわば「請求書を前払いしてもらうサービス」と考えると分かりやすいでしょう。

【銀行融資の審査との違い】ファクタリングがフリーランスに有効な理由

銀行融資と大きく異なるのは、審査対象の違いです。

銀行融資では、申込者本人の信用情報(年収や収入の安定性、借入状況など)が審査対象となります。

ファクタリングでは、申込者本人の信用情報よりも、請求書を発行した取引先(売掛先)の支払い能力が重視されます。

そのため、開業したばかりのフリーランスや、過去に融資を断られた経験のある方でも利用しやすいというメリットがあります。

少額ファクタリングの仕組みとは?

少額ファクタリングの基本的な仕組みは、通常のファクタリングと同じです。

ただし、1万円〜数十万円といった小口の請求書を対象にしている点が特徴です。

たとえば、「月末に必要な経費が5万円足りない。けれど、取引先からの10万円の入金は翌月20日…」と困っていたとします。

この場合、10万円の請求書をファクタリング会社に買い取ってもらえば、手数料(例:10%)を差し引いた9万円を即日受け取れる、という流れになります。

請求書1枚から利用できるので

- 支払いまでの期間が長くて資金繰りが苦しい

- 急な出費で少しだけ現金が必要

といったフリーランス特有の悩みに、柔軟に対応できます。

本記事で紹介しているサービスも、すべて1万円からの少額対応が可能です。

なるほど、請求書を買い取ってもらう仕組みなんだ。でも、これって“借金”とは違うの?

はい、違います!ファクタリングは請求書という“資産”の売買なので、借入ではなく負債にもなりません。信用情報にも影響しないんです!

ファクタリングサービスは一見似ているようで、実際には手数料・入金スピード・利用条件などが大きく異なります。

思ったより手数料が高かった…

急いでいたのに入金が間に合わなかった…

といった事態を避けるためにも、以下の6つの基準をもとにサービスを比較し、総合的に判断することが重要です。

- 個人事業主・フリーランス対応かを確認

- 買取の下限額が希望に合っているか

- 入金までのスピードは十分か

- 2者間ファクタリングかどうか

- 手数料や追加費用が明確か

- 必要書類が多くないか

ポイント1:個人事業主・フリーランス対応かを確認

法人化していないフリーランスがファクタリングを利用する大前提として、「個人事業主でも利用できるサービス」であるか確認しましょう。

ファクタリングサービスは法人専用のサービスも存在するため、公式サイトで利用対象者を必ずチェックする必要があります。

最近ではフリーランス(個人事業主)に特化したファクタリングサービスも増えてきています。

ポイント2:買取の下限額が希望に合っているか

少額での利用を考えている場合は、最低買取額がいくらに設定されているかを必ず確認しましょう。

「買取は10万円から」といった下限に制限があるサービスもあり、1万円単位の資金調達を希望するなら、下限額が低い(または設定がない)サービスを選ぶのがポイントです。

同じ手数料で考えた際、買取下限額が低い方が手数料を抑えることができます。

たとえば、手数料が10%ととして、買取下限が10万円のサービスAだと手数料が1万円。買取下限が1万円のサービスBだと手数料は1,000円となり、9,000円もの差がでます。

ポイント3:入金までのスピードは十分か

「今日中に現金が必要」など緊急のケースでは、即日入金に対応しているかどうかが最重要です。

特に、Web完結・AI審査を導入しているサービスはスピード対応に優れている傾向があります。

申し込みから入金までの目安時間も事前に確認しておきましょう。

「最短即日」や「最短30分」となっていても、申し込みをした時間帯によっては入金が翌日となる場合もあるので、要注意です。

ポイント4:2社間ファクタリングかどうか

取引先に知られずに資金調達したい場合は、2者間ファクタリングを選ぶことが絶対条件です。

3社間ファクタリングは、あなたの取引先とファクタリング会社でもやり取りが発生します。

そのため、3社間ファクタリングでは、取引先にあなたのファクタリング利用が知られてしまうのです。

2社間ファクタリングであれば、あなたとファクタリング会社だけで契約が完結する形式なので、取引先に通知がいきません。

本記事で紹介している4社はすべて2者間ファクタリングに対応しています。

ポイント5:手数料や追加費用が明確か

ファクタリングのコストを左右する最大の要素が手数料です。

「最低〇〇%〜」という表示だけでなく、上限手数料・事務手数料・その他の追加費用があるかも確認しましょう。

また、個人事業主の場合は費用負担の大きい「債権譲渡登記」が不要なサービスを選ぶと、安心して利用できます。

ポイント6:必要書類が多くないか

ファクタリングサービスを利用する際には、「本人確認書類」「請求書」「銀行通帳の入出金明細」だけでなく、追加の書類を求められることが一般的です。

たとえば、「商業登記簿謄本」「決算書」「印鑑証明書」「売掛先企業との契約書」などが挙げられます。

こうした書類の提出が不要で、スムーズに利用できるサービスは、手間が少なく使いやすいという点で魅力的です。

ただし、「請求書だけでOK」「審査不要」など、極端に手軽さを強調している業者には注意が必要です。

そのような業者の中には、実態は違法な貸金業者(いわゆる闇金)である可能性もあります。

安心して利用するためにも、必ず実績があり、信頼できる会社を選ぶようにしましょう。

やっぱり手数料が一番気になるね~。安ければ安いほど良いのかな?

手数料の安さだけで選ぶのは危険!大事なのは、入金の早さや手続きの手軽さ、運営会社の信頼性など、全体のバランスを見ることです。

先ほどの選定基準を満たし、フリーランスや個人事業主が少額(1万円〜)から安心して使えるおすすめファクタリングサービスを4社厳選してご紹介します。

いずれも「スピード」「コスト」「手続きの手軽さ」「信頼性」といった重要なポイントを高いレベルで満たしており、初めての資金調達にもぴったりのサービスです。

FREENANCE(フリーナンス)|フリーランス向け総合サービスで安心補償も

FREENANCE(フリーナンス)は、GMOクリエイターズネットワークが運営するフリーランス専用の総合支援サービスです。

ファクタリング機能「即日払い」は最低1万円から利用可能で、手数料は3〜10%(利用実績や請求書の内容により変動)

平日の16:30までに審査が承認されれば即日での入金が可能で、審査自体も最短30分程度とスピーディーです。

申込みに必要な書類は、請求書など基本的なものだけで完結します。

フリーナンスの大きな魅力は、ファクタリング機能だけにとどまらない、総合的なフリーランス支援サービスである点です。

たとえば、仕事中の事故や納品物の不備による損害をカバーする「あんしん補償」が無料で付帯。

また、バーチャルオフィス(仕事用の住所貸与)機能も提供されており、事業基盤を整えるうえでも有用です。

資金調達と同時に個人事業主特有のリスク対策もできるため、特に独立直後の方や、安定したサポートを求めるフリーランスには非常に心強いサービスといえるでしょう。

- 手数料について

手数料の下限である3%は、一定の条件(利用実績や信頼度)を満たす場合に適用されます。初回や条件次第では10%に近くなる可能性もあります。 - 請求書の売掛先について

買取対象となる請求書は法人宛のみで、個人向け請求や給与ファクタリングには対応していません - サービス利用について

ファクタリングサービスのみの利用にあたっては、フリーナンス口座の開設は必須ではありませんが手数料は一律10%となります。特典・付帯サービスを利用するにはフリーナンス口座の開設が必要です。

labol(ラボル)|365日入金対応・手数料一律10%で少額でも安心

labol(ラボル)は、東証プライム上場企業・株式会社セレスの子会社が運営する、個人事業主・フリーランス専用のオンライン完結型ファクタリングサービスです。

審査は最短10分、書類提出後の入金は最短60分とスピーディーで、さらに土日祝日を含めた365日24時間の入金対応という他社にはない利便性が大きな特長です。

最低1万円から利用でき、手数料は取引金額にかかわらず一律10%。

深夜や週末でも即時に資金調達できる点で、多忙なフリーランスの強い味方となります。

labolの魅力は、少額利用時でも手数料が割高にならない点にあります。

多くのファクタリングサービスでは、取引額が小さいと手数料の上限(15〜20%前後)が適用されやすい傾向があります

labolは常に10%固定なので、たとえば「数万円だけ現金化したい」といったケースでもコストが明確で安心です。

また、必要書類は請求書・本人確認書類・取引証跡(メールなど)の3点のみで、通帳コピーの提出は不要。

オンライン完結の手軽さもあいまって、事務的な負担を最小限に抑えられます。

さらに、運営元が東証プライム上場企業のグループ会社という点も、信頼性を重視する方にとっては大きな安心材料となるでしょう。

- 初回利用の上限金額

初回の買取上限は数十万円程度から。利用実績に応じて段階的に引き上げられる仕組みです。 - 最大買取額は非公開

最大買取額は「上限なし」で柔軟に対応と明記されており、実質的に小口〜中口利用で困ることはほぼありません。

ペイトナーファクタリング|最短10分で入金・個人事業主の売掛先にも対応

ペイトナーファクタリングは、株式会社ペイトナーが提供するオンライン完結型のファクタリングサービスです。

AIを活用した独自の審査プロセスにより、申し込みから入金まで最短10分という圧倒的なスピードを実現。

平日日中であれば10〜30分程度で着金するケースも多く、業界トップクラスの速さを誇ります。

初回の利用可能額は1万円〜30万円で、手数料は一律10%固定。

請求書のアップロードと必要書類3点(請求書・本人確認書類・直近の入出金明細)を提出するだけで申込みが完了し、すべてオンラインで手続きできます。

ファクタリングの中では珍しく、売掛先が法人だけでなく、個人事業主であっても対応可能という柔軟性も見逃せません。

個人顧客との取引が多いフリーランスにとっては、非常に心強いサービスです。

さらに、一度審査に落ちても何度でも再申請できる仕組みを採用しています。

審査基準は変わらないため、再チャレンジする場合は 別の請求書や条件を見直してから臨みましょう。

他社で断られた請求書でもペイトナーで資金化できたという事例もあるほどです。

売掛先や審査の柔軟さは、多くの利用者に評価されています。

- 初回利用の買取上限額

初回利用時の買取上限額は30万円までとやや低めに設定されています(※実績に応じて最大150万円程度まで拡大可能)。 - 小口寄りのサービス

下限・上限ともに小口寄りの設計のため、100万円を超える大口の請求書を審査に出す予定がある方は注意。

QuQuMo(ククモ)|手数料が最低1%からで業界最安水準

QuQuMo(ククモ)は、株式会社アクティブサポートが提供するオンライン完結型のファクタリングサービスです。

最大の魅力は、手数料が1%〜14.8%という業界最安水準であること。

特に低コストで資金調達したい個人事業主に注目されています。

申し込みに必要な書類は、本人確認書類と請求書、通帳コピーの3点と非常にシンプルです。

審査は最短30分、入金まで最短2時間と、スピード感も十分。

さらに、買取金額に下限・上限がなく柔軟に対応してくれる点も特徴です。

QuQuMoは、手数料の低さ・手続きの手軽さ・審査の通りやすさがそろったバランスの良いサービスです。

公表されている審査通過率は98%と非常に高く、資金調達が初めての方でも利用しやすい設計になっています。

すべての手続きがオンラインで完結し、債権譲渡登記も原則不要。

個人事業主にとって負担となる書類対応や手間を大きく軽減してくれています。

- 下限手数料について

下限手数料1%が適用されるケースは少なく、実際には上限(14.8%)に近い手数料が提示されることもあるため、過度な期待は禁物です。 - 利用可能な金額について

QuQuMoは公式に「買取金額に下限・上限はありません」と案内しており、コラムでも「1万円からでも利用できます」と少額対応を明確にしています。ただし、実際の可否は審査結果しだいです。債権額が極端に小さい場合は、手続きコストとの兼ね合いで否決となる可能性もあります。

なるほど、少額でも使えるファクタリングって、こんなに選択肢があるんだね。

いざというときに備えて、今のうちに自分にあったサービスを選んでおきましょう。

少額ファクタリングの利用を検討する際に、まず理解しておきたいのが次のメリットとデメリットです。

- 「最短即日で資金化できるスピード」という資金繰りのメリット

- 「手数料がかかる」というコスト面のデメリット

この仕組みは、急な出費や支払いに柔軟に対応できる便利な資金調達法ですが、あくまで「将来受け取る予定の売上を前倒しでもらう」サービスです。

そのため、手数料の負担を軽視して安易に繰り返し利用してしまうと、かえって資金繰りを圧迫するリスクもあります。

メリットとデメリットをしっかり理解し、適切なタイミングで賢く活用することが重要です。

少額ファクタリングを利用するメリット

- 圧倒的なスピード感

請求書があれば、最短即日で現金化できるサービスも多く、銀行融資と比べて手続きが圧倒的に早いのが最大の利点です。急な支払いにも即応できます。 - 審査の柔軟性

審査では、利用者本人ではなく売掛先の信用力が重視されるため、銀行融資に比べてハードルが低く、開業直後でも利用しやすい傾向があります。 - 担保・保証人が不要

融資のように、担保や保証人を求められることはなく、事業経験が浅くても利用可能です。 - 負債にならず、信用情報に影響しない

ファクタリングは売掛債権の売買契約のため、借入扱いにはならず、信用情報にも記録されません。 - 返済義務がない(ノンリコース)

多くのファクタリングは「償還請求権なし(ノンリコース)」で契約されます。取引先が倒産して売掛金が回収不能になっても、利用者が返済する必要がないという意味です。

少額ファクタリングを利用するデメリット

- 手数料がかかる

ファクタリングを利用する際は必ず手数料が発生します。請求書の満額を受け取れるわけではなく、一般的に2者間ファクタリングでは9%〜20%程度の手数料がかかります。 - 少額案件ほど手数料率が割高になりやすい

少額の請求書は、ファクタリング会社にとって利益が少ないため、小口の取引ほど手数料が高めに設定されがちです。 - 利用できる会社が限られる

すべてのファクタリング会社が少額に対応しているわけではありません。「買取は50万円から」といった下限がある会社も多く、1万円〜数十万円規模の資金化が可能なサービスは限られます。

即日で現金化できるのはありがたいけど、手数料はやっぱり気になるね

だからこそ、“いざという時の緊急手段”として計画的に使うのがベストです!

少額ファクタリングは非常に便利な資金調達手段ですが、その手軽さゆえに見落としがちな注意点もあります。

安全に活用し、資金繰りを本当に改善するためには、以下の4つのポイントをしっかり押さえることが大切です。

知識がないまま安易にサービスを選んでしまうと、「想定以上の手数料を請求された」「悪質業者だった」といったトラブルに巻き込まれるリスクがあります。

また、使い方を誤ればかえって資金繰りを圧迫してしまう恐れもあります。

注意点を事前に理解しておくことが、賢く安全に利用するための前提です。

信頼できる会社を選ぶ

手数料や入金スピードといった表面的な条件だけで選ぶのは危険です。

最も重要なのは、運営会社が信頼できるかどうか。

公式サイトに代表者名や所在地の記載がない、あるいは「審査なし」「通過率100%保証」などの過剰な宣伝をしている業者は避けましょう。

ファクタリングを装った実質的な高利貸し(いわゆる闇金)である可能性もあるため、慎重な見極めが不可欠です。

契約形態と債権譲渡登記の有無を確認する

個人事業主が取引先に知られずに利用する場合は「2者間ファクタリング」が基本です。

この形式はファクタリング会社にとってリスクが高いため、「債権譲渡登記」を求められることがあります。

この登記は原則として法人のみが対象で、数万円の費用がかかるケースもあるため、個人にとっては大きな負担になります。

契約前には「登記不要で利用できるか」を必ず確認しましょう。

少額請求書はまとめて提出するのも有効

1万円未満の請求書1枚だけでは、ファクタリング会社にとって採算が取れず、買取を断られる場合があります。

また、利用できたとしても手数料が割高になる傾向にあります。

同じ取引先に複数の請求書がある場合は、まとめて提出することで、手数料の効率化や審査通過の可能性を高める工夫も重要です。

少額ファクタリングの使いすぎは利益を圧迫する

少額ファクタリングは便利な一方で、使いすぎると手数料が積み重なり、結果として利益を大きく圧迫してしまうリスクがあります。

本来は「どうしても資金が必要な場面」に限定して活用するべき緊急手段と位置づけるべきです。

中長期的には、取引先との支払いサイトの見直しや、日々の経費削減など、キャッシュフローの根本的な改善に目を向けましょう。

“審査なしOK”って広告、手軽そうでつい惹かれるんですが…やっぱり危ないんだね!

甘い言葉には要注意です。本当に安全なのは、ちゃんと審査してくれる会社なんですよ。

ここでは、フリーランスの方が少額ファクタリングを利用する際に、よく抱く疑問にQ&A形式でお答えします。

個人事業主やフリーランスだと、審査に通りにくいのでしょうか?

いいえ、そのようなことはありません。

適切な書類を揃え、利用条件を満たしていれば、法人と同様に審査通過は十分に可能です。

ファクタリングの審査で最も重視されるのは、申込者本人の状況ではなく、「売掛先である取引先企業の信用力」や、「提出された請求書の信頼性」です。

請求相手が支払い能力のある会社であれば、フリーランスであることが原因で審査に落ちる可能性は低いといえます。

審査の通過率を上げるために、準備しておくべきことはありますか?

売掛金の存在を客観的に証明できる書類を揃え、信用度の高い請求書を選ぶことが有効です。

具体的には、次のようなポイントを意識しましょう。

- 請求書だけでなく、契約書・発注書・納品書・取引先とのメールのやり取りなど、取引の実在性を裏付ける資料をできるだけ多く準備する。

- 複数の取引先がある場合は、信用力の高い大手企業などへの請求書を優先して提出する。

- 支払い期日が近いなど、回収リスクが低いと判断されやすい請求書を選ぶ。

ファクタリング業者を選ぶ際に、特に注意すべき点はありますか?

「審査通過率98%」「絶対に審査に通る」といった極端に甘い広告には注意が必要です。

誰でも通るような審査は存在しません。信頼できるファクタリング会社は、必ず売掛先の信用力などを丁寧に確認する審査を行います。

審査がまったく無いかのような広告を出している業者は、ファクタリングを装った悪質な金融業者である可能性も否定できません。

また、手数料や費用の説明が事前に明確かどうかも、業者の信頼性を見極める大切なポイントです。

本記事では、フリーランスや個人事業主が「1万円から利用できる少額ファクタリング」を活用する方法について、おすすめのサービス・選び方・注意点まで詳しく解説してきました。

結論として、少額ファクタリングは正しく理解して使えば、資金繰りの不安を大きく軽減してくれる心強い味方です。

請求書の入金まで時間がかかる。そんなフリーランス特有の悩みに対して、ファクタリングは「スピード」と「手軽さ」で応えてくれます。

- 個人事業主・フリーランスに対応しているか

- 買取下限額が希望に合っているか

- 入金までのスピードは十分か

- 取引先に知られない「2者間契約」に対応しているか

- 手数料や費用体系が明確か

- 必要書類の負担が少ないか

- 【FREENANCE】:ファクタリング+フリーランス向け総合支援サービス

- 【labol(ラボル)】:365日・24時間入金対応、手数料も一律10%で明快

- 【ペイトナーファクタリング】:売掛先が個人事業主でも審査対象

- 【QuQuMo(ククモ)】:業界最安水準の手数料(1~14.8%)で手続きもシンプル

自分に合った信頼できるサービスを選び、いざという時に備えておきましょう!