当サイトではアフィリエイト広告を利用しています。

相場の流れを読み解く分析方法は数多くありますが、その中でも有名なのが「エリオット波動理論」です。

トレンドの構造を“波のリズム”として捉えることで、相場の全体像を理解しやすくなります。

しかし、実際にトレードで使おうとすると

教科書通りのようなきれいな波形が見つからない

どこから数えればいいのかわからない

といった壁にぶつかり、「当たらないし、エリオット波動は使えない」と感じてしまう人も少なくありません

エリオット波動理論は一見シンプルでも、その本質はとても奥深いものです。誤った理解や過度な期待を持ったまま使うと、うまく機能しません。

ですが、正しい考え方と使い方を身につければ、エリオット波動理論はあなたの相場観を磨き、トレード戦略を練るうえで強力なツールになります。

この記事では、以下について初心者~中級者にもわかりやすく解説します。

- なぜ「エリオット波動は使えない」と言われるのか

- 「使えない」を「使える」にする解決策

- 実践で使いこなすためにすべきこと

エリオット波動理論への苦手意識や誤解を解消し、相場分析の精度を高めるきっかけになるはずです。

エリオット波動って「未来を当てるためのツール」だと思われがちですが、それは誤解です。

相場の大きな流れを整理して、いくつかのシナリオを立てるための分析方法なのです!

「当てる」じゃなくて、「備える」ための考え方なんだね!

本題に入る前に、まずは「そもそもエリオット波動理論とは何か」を簡単に整理しておきましょう。

基礎を押さえておくことで、後半の「使い方」の理解がぐっと深まります。

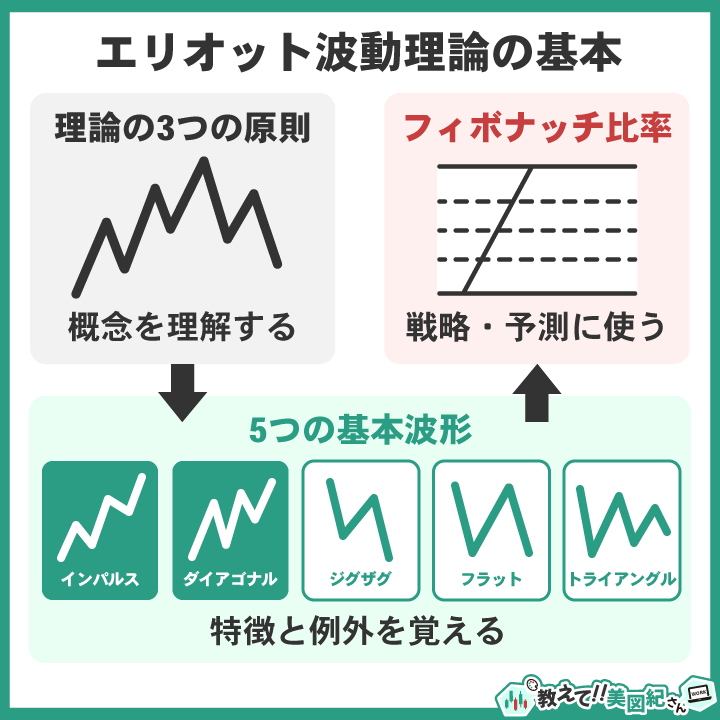

エリオット波動理論の基本概念

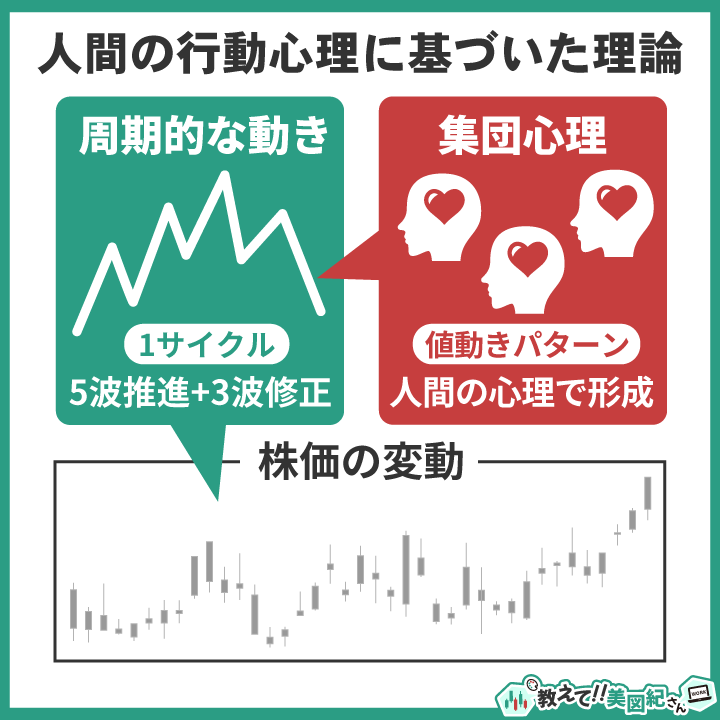

エリオット波動理論とは、相場の値動きには一定のリズムやパターンがあるという考えに基づいたテクニカル分析です。

価格変動はランダムではなく、人々の心理が作り出す“波のような動きとして繰り返される、という前提で市場を読み解きます。

この理論を提唱したのは、1930年代の元会計士投資家 ラルフ・ネルソン・エリオット氏。

彼は、多くの投資家の感情(強気・弱気)が集まることで、チャート上に一定のパターンが生まれることを発見しました。

要するに、値動きの波=人々の心理の波という視点からチャートを分析するのがエリオット波動理論です。

波のカウントや波形やを手がかりに「今の相場はどの段階か」「次にどう動く可能性があるか」を考えることができます。

エリオット波動理論の3つの原則

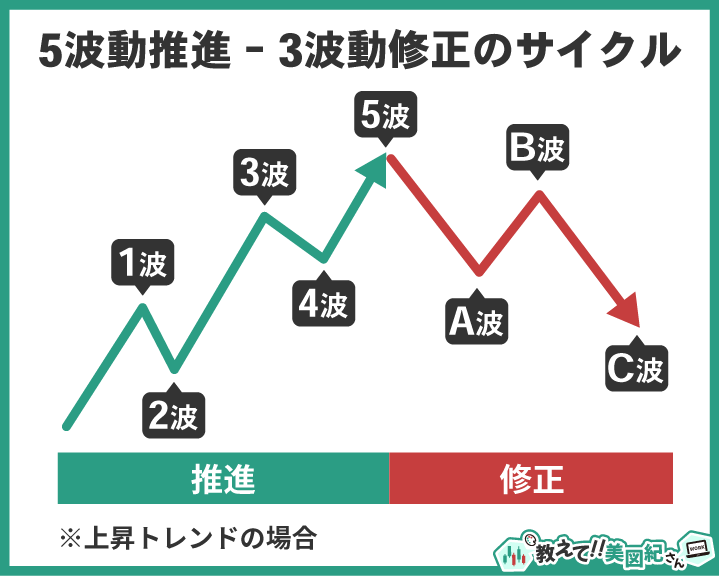

基本的に相場は、トレンド方向に進む5つの波(推進波)と反対方向に戻る3つの波(修正波)のサイクルで構成されていると考えます。

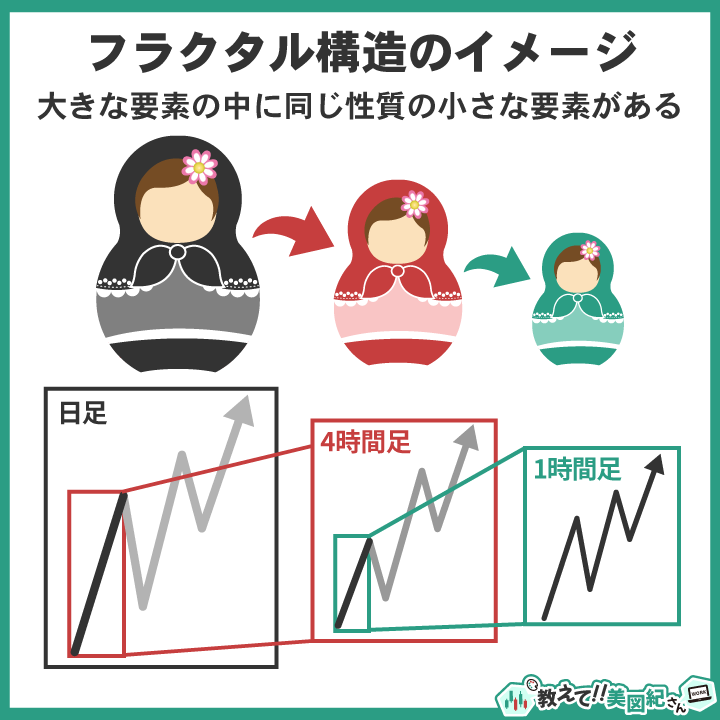

大きな波の中には、小さな波が同じように存在する。これをフラクタル構造と呼びます。

たとえば、日足で1本に見える推進波も、4時間足で細かく見ると複数の副次波(アクション波とリアクション波)で作られています。

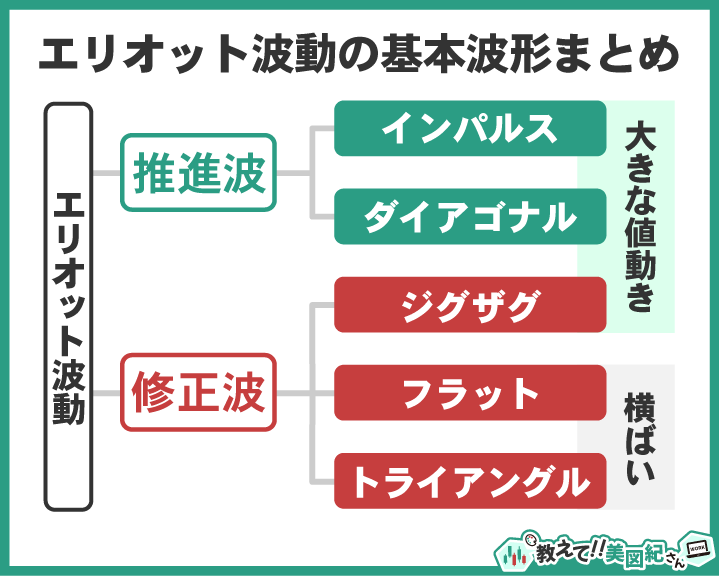

推進波や修正波には、それぞれ基本パターンが存在します。

これらの波形の特徴や例外パターンを覚えておくと「今の波はどの段階なのか?」「次にどんな波形が来そうか?」「この波形なら次の値動きは上だ」といった判断しやすくなります。

難しく考えなくて大丈夫です。大事なのは、「相場には人々の心理が作る波のリズムがある」という点ね!

値動きチャートってただの線じゃなくて、投資家たちの気持ちの揺れ動きが形になってるんだね。

関連記事:【図解】エリオット波動理論とは?基礎知識をわかりやすく解説!

【図解】エリオット波動理論とは?基礎知識をわかりやすく解説!

【図解】エリオット波動理論とは?基礎知識をわかりやすく解説! 多くの人が「使えない」「意味がない」と感じる原因は、理論の欠陥ではなく、理想と現実の相場とのギャップにあります。

このギャップを理解しておくと、後で出てくる対策の意義がはっきりします。

一般的に「使えない」と言われる主な理由は、以下の6つに集約されるでしょう。

- 相場で教科書どおりの波形パターンは滅多に現れない

- 波のカウントが結果論(後付け)でしか分からないことが多いから

- 波の捉え方が主観的で、人によって解釈が変わり再現性に乏しいから

- 理論が複雑で初心者には習得ハードルが高いから

- 明確な売買シグナルを直接提示しないため、エントリーポイントに悩むから

- 分析する市場・相場によっては機能しにくいから

それでは、ひとつひとつの理由を詳しく見ていきましょう。

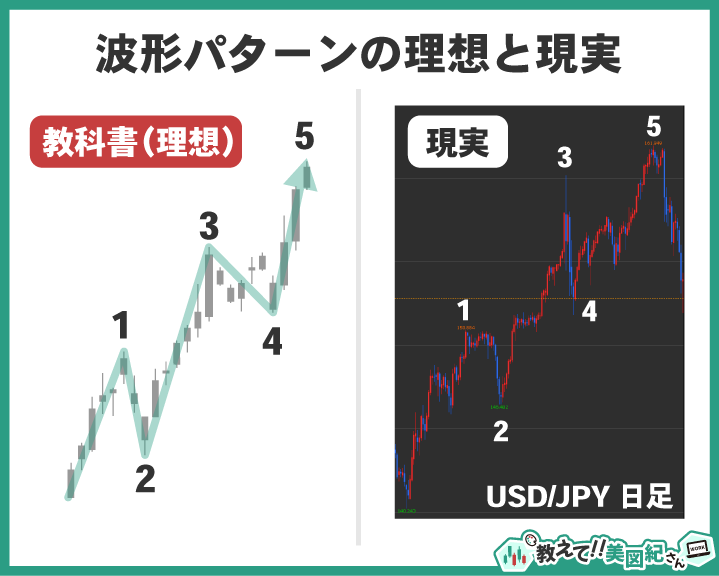

理由1|教科書どおりの波形パターンは滅多に現れない

エリオット波動の解説書やブログで見かける、定規で引いたように整った波形。

あれはあくまで理想形であり、実際の相場で理想通りのきれいな形が出ることはほとんどありません。

現実のチャートは、経済指標の発表やニュースによる乱高下、ローソク足のヒゲなどのノイズ(細かな上下動)であふれています。

副次波がきれいに読み取れないことも多いです。そのため、理論どおりの波形になるケースはむしろ稀です。

この現実を知らないまま「教科書どおりの完璧な形」を探そうとすると、「どの波にも当てはまらない。だからエリオット波動は使えない」という誤った結論にたどり着いてしまいます。

まず、「完璧にきれいな波形は滅多にない」という前提を受け入れましょう。

重要なのは、きれいな形を探すのではなく、多少崩れていても“仮説”として波を捉える姿勢です。

たとえば「これはフラットかもしれない」「もし違うアセンディングトライアングルかも」と、いくつかのシナリオを柔軟に考えることがポイントです。

また、できるだけトレンドが素直に出やすい流動性の高い通貨ペア(ドル円やユーロドルなど)を選ぶことで、波形が見えやすくなり分析の精度も上がります。

参考書に載っているのは、いわば100点満点の理想なんです。実際の相場では70〜80点の値動きをどう読み解くかが腕の見せどころ。

なるほど!完璧な形を探すから見つからないんですね。多少いびつでも「それっぽい波」を見つけるのがコツか!

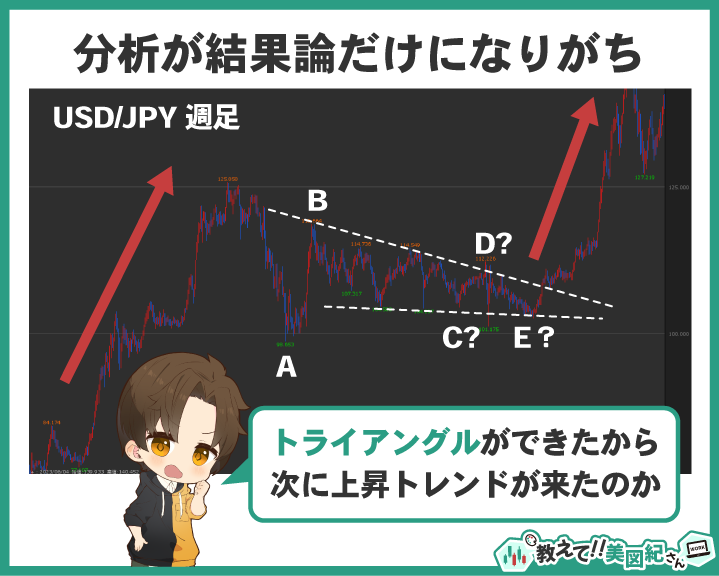

理由2|エリオット波動のカウントは結果論になりがち

このチャート、きれいにトライアングルが出ていますね。だから、次で上昇したんですね。

そんな分析を見たことがあるかもしれません。でも、これってすべてが終わった後の“結果論”だけの分析になっています。

リアルタイムで進行中の波を正確にカウント・判別するのは難しいです。

「今はトライアングルの途中なのか、いつトライアングルが完成するか」は、後になってから正確にわかるということが多いでしょう。

後からしかわからないので、チャート分析も「値動きが終わった結果」だけに注目しがちになります。

だから、「結局は後付けでしか説明できない」と感じ、「未来予測には使えないじゃないか」という批判も生まれます。

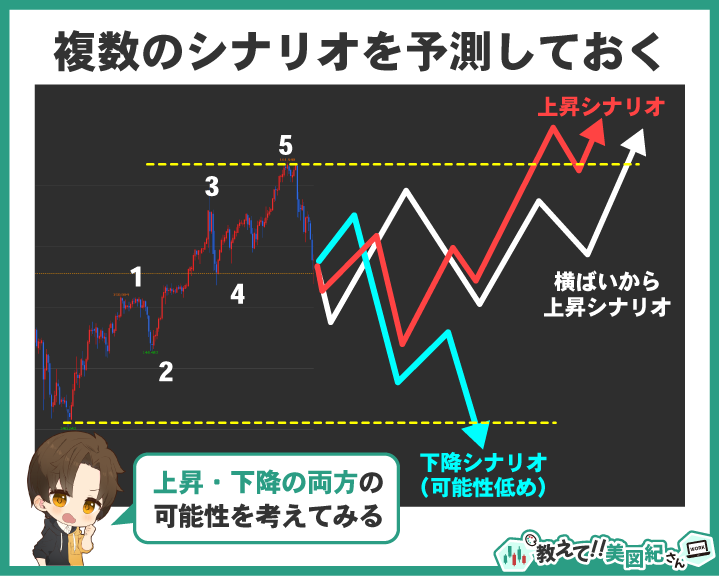

最も効果的なのは波形パターンの特徴を覚えて、リアルタイムで分析をして、複数のシナリオを想定しておくことです。

この波形っぽい。カウントが正しければ、次はこう動くはず!(シナリオAとする)

もし違っていたらこの価格まで落ちる。そしたら、シナリオBに切り替えよう

こんな風に、波形パターンの特徴から次の値動きを予測しつつ、予測が外れた場合のシナリオもトレード戦略に組み込みましょう。

値動きの結果だけを追うのではなく、地続きにリアルタイムで「いまの値動きがどの波形の一部なのか?」を予想する癖をつけましょう。

また、エリオット波形の特徴に従ってエントリーや損切りの条件をあらかじめ決めておけば、冷静に次の行動を取れるようにもなります。

もちろん、大事なのは「当てる」ことじゃなくて、「対応する」こと。シナリオをいくつか予想して、上げでも下げでも対応できるようにしましょう。

たしかに、一つの予測に固執して外れると焦るもんね。あらかじめ別ルートも考えておけば、落ち着いて動けそう。

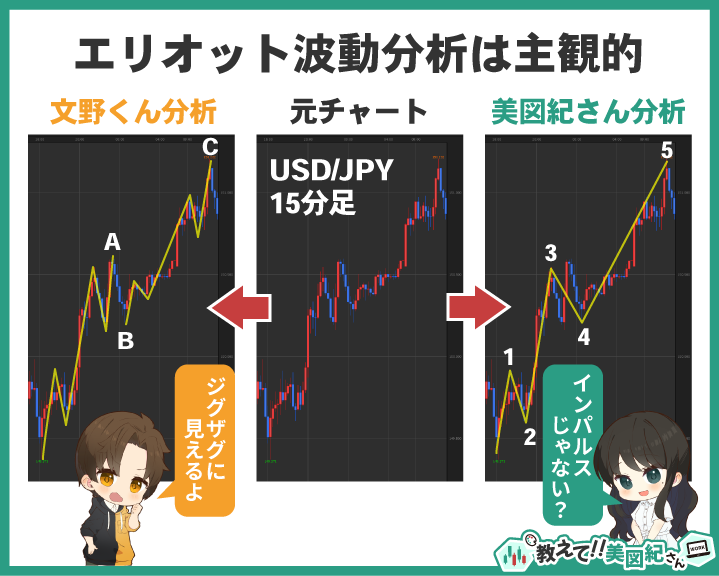

理由3|波のカウント方法が主観的で再現性に乏しい

これは、エリオット波動理論の最大の弱点とも言われます。

波のカウント(数え方)は、分析する人の主観に大きく左右されるからです。

どこを波の始まり、終わりと見るのか。どの時間足を重視するのか。

これらには明確な唯一の答えがなく、トレーダーの経験や解釈によって判断が変わります。

たとえば、同じチャートを見ても、文野くんには「上昇3波のジグザグ」に見えて、美図紀さんには「上昇5波のインパルスに」に見えたりします。

副次波をどのようにとらえるか等で、同じチャートを見ても人によって分析結果が異なることは多々あります。

そのため、「再現性がなく、手法として信頼できない」と批判されることがあるのです。

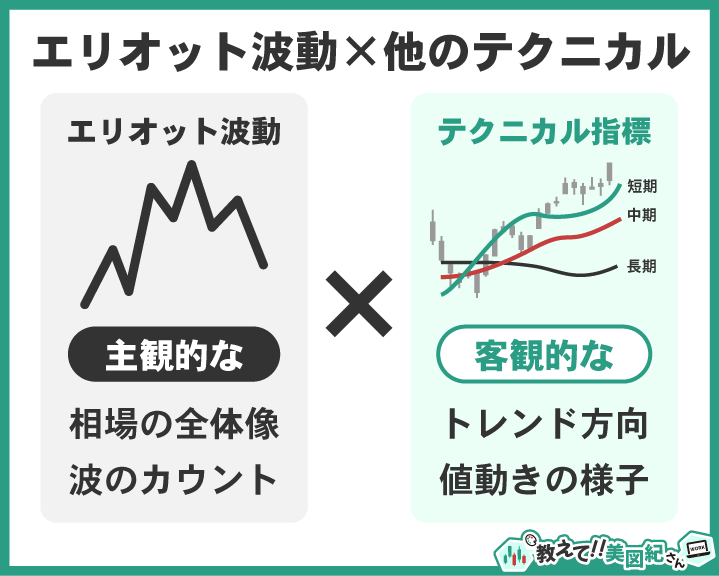

まずは、「エリオット波動の分析は人によって解釈が分かれるもの」と割り切ることが出発点です。

そのうえで、他の客観的なテクニカル分析と組み合わせて補強するのが効果的です。

たとえば、以下のようなテクニカル指標と組み合わせることで、客観的な裏付けを持たせられます。

- トレンド方向をシンプルに確認できる移動平均線

- トレンドとレンジを視覚的に見れるボリンジャーバンド

- 相場の過熱感を判断できるRSIなどのオシレーター系指標

他のテクニカル分析で客観的に示される「値動きの勢い」「反転の兆し」などをあわせて読むことで、分析の信頼性は大きく高まります。

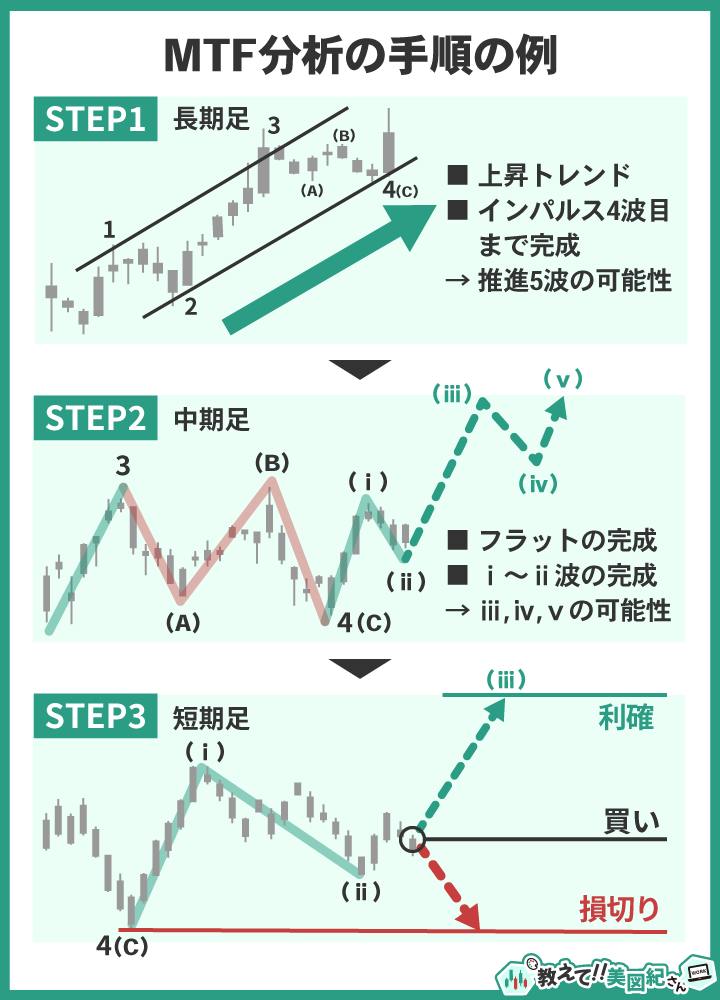

また、1つの時間足だけではなく、複数の時間足でみることも大切です。

先ほどの例で言えば、15分足だけではなく、1時間足や4時間足などの上位足でトレンドがどちらなのかを前提として予測すべきでしょう。

これをマルチタイムフレーム分析(MTF分析)と言います。

エリオット波動はあくまで1つの道具です。他の道具を組み合わせて使えば、トレード分析・判断の精度はぐっと上がります。

エリオット波動だけで戦うんじゃなくて、ほかの分析方法も合わせて使うといいんだね!

理由4|初心者には難しく、習得に経験が必要

エリオット波動理論は、数あるテクニカル分析の中でも難しい方と言えます。

「5つの上昇波と3つの調整波」という原則を覚えただけでは足りず、使いこなすには多くの知識と経験が求められるからです。

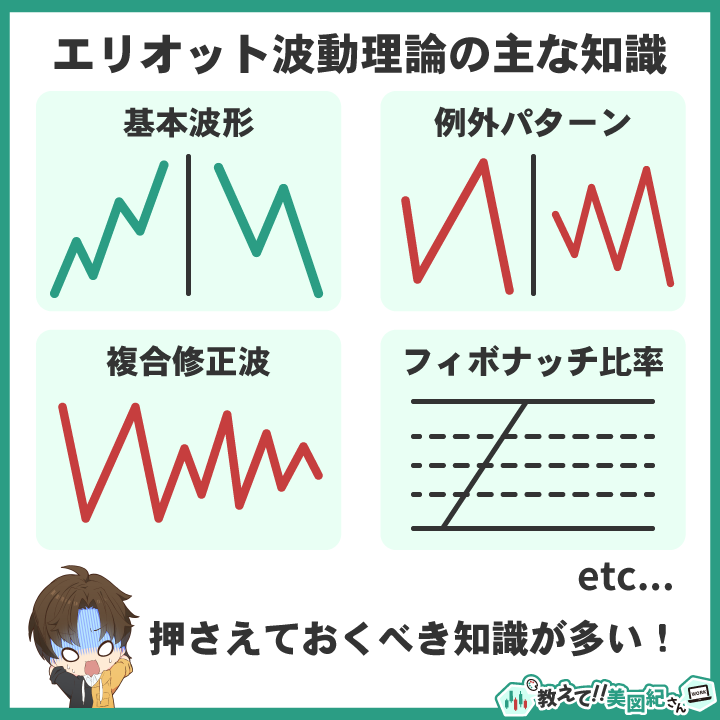

具体的には次のような要素を理解する必要があります。

- 5つの基本波形の特徴(例:第4波は第1波の高値を下回らない)

- 「拡大フラット」「拡大トライアングル」などの例外パターン

- 「ジグザグ」「フラット」「トライアングル」が組み合わさった複合修正波

- フィボナッチ比率との関係性

- 複数の時間足にまたがるフラクタル構造の概念

これらを一度に習得しようとすると、ほとんどの人が途中で挫折します。

知識量が膨大なため、「難しすぎて使えない」と感じるのも無理はありません。

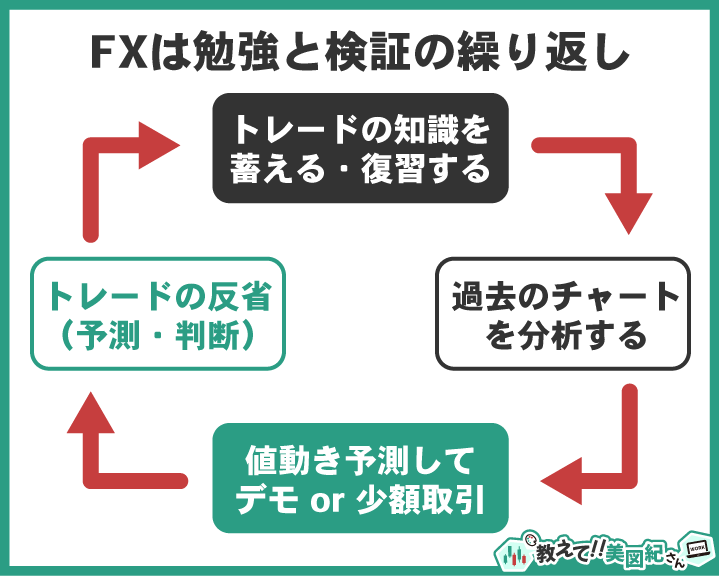

焦らず、段階的に学習を積み上げることが大切です。

- 「3つの基本原則」と「5つの基本波形の特徴」を徹底的に覚える

- 波形によってトレードで使えるフィボナッチ比率を覚える

- 各波形の例外パターンと複合修正波について覚える

何より大切なのは、その都度覚えた知識をもとに実際のチャートを見て手と頭を動かすことです。

最初はうまく数えられなくても、毎日少しずつ波を描いていくうちに、パターン認識の精度が確実に上がります。

トレードをしないときでも、すくなくとも週に一度は値動きの予測・仮説を立てて経験値を積んでいきましょう。

基本的な知識を押さえて実戦で使う。足りない知識をさらに押さえる。また実戦で使ってみるの繰り返しです!

いきなり全部マスターしようとしてたかも。まずは基本形から地道に練習してみます!

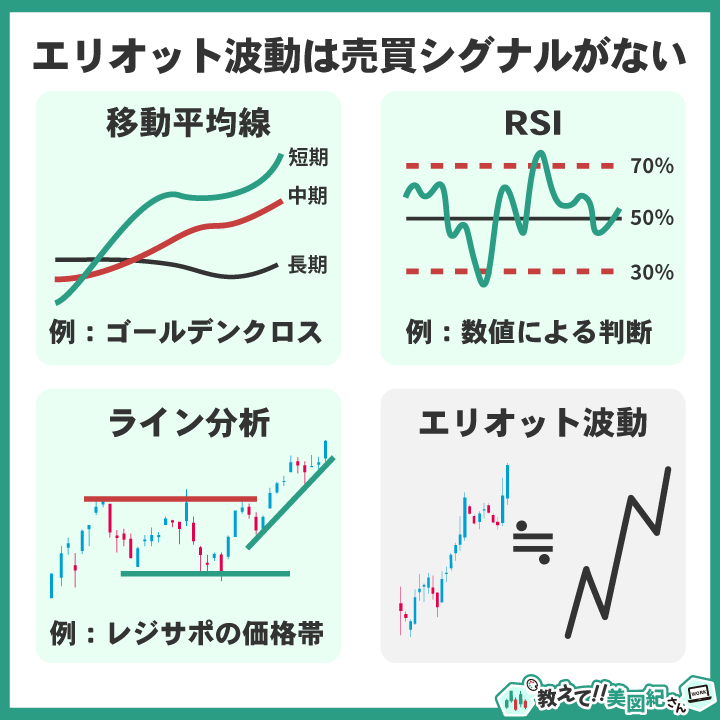

理由5|明確な売買シグナルがなくエントリーに迷う

移動平均線のゴールデンクロスのように、「こうなったら買い」といった明確な売買サインはエリオット波動理論にはありません。

エリオット波動理論が教えてくれるのは、あくまで「現在の相場がサイクルのどの段階にあるのか」。つまり、環境認識です。

たとえば、「これから上昇第3波が始まりそうだ」と判断できても、「何円でエントリーし、どこで利確するか」は自分で決めなければなりません。

この“自由度の高さ”が、初心者にとってはむしろ混乱のもとになります。

「結局いつ売買すればいいの?」と迷ってしまい、「使えない」と感じる原因になるのです。

エリオット波動で得た相場の方向性(相場観)を、具体的な売買ルールに落とし込む工夫が必要です。

以下の2つの方法を組み合わせることで、エントリーや利確の判断が明確になります。

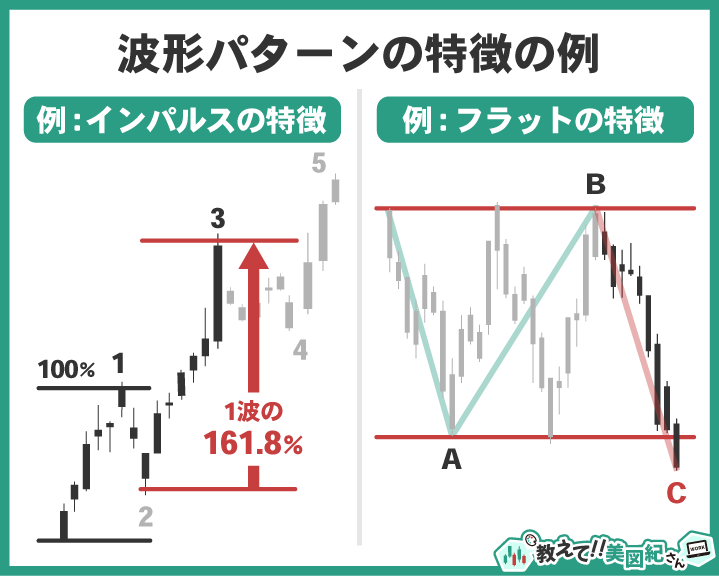

① 波形パターンの特徴から売買タイミングを決める

各波形の特徴を利用してエントリーや利確の目安を立てられます。

たとえば、「インパルス」や「フラット」は特徴をもとに次のようなことを考えることができます。

- 「インパルス」と仮定した第2波の押し目(38.2%戻し)で買い

→ 第1波の始まりまで下落したら損切りをする

→ 第3波の完成の目安(第1波の161.8%)をり各目標に設定 - 現在が「フラット」B波に見えるので、C波を狙って逆張り戦略

→ B波の高値を超えたら損切りをする

→ A波の始まりまで下落したら利益確定をする

といったように、波形の典型的な値動きをもとに売買戦略を立てる方法です。

波形ごとの特徴を理解しておくことで、値動きの予測とともに売買ポイントを判断ができるようになります。

② 他のテクニカル指標で補完する

エリオット波動だけでは判断が難しい場面でも、他の指標を併用すれば客観的なシグナルを得られます。

具体的には以下のようなテクニカル分析が使えたりします。

- 移動平均線

ゴールデンクロス・デッドクロスでトレンド転換を確認し、「推進波が出現」「修正波が出現」という仮説と照らし合わせる - オシレーター系指標

RSI・ストキャスティクスなどで買われすぎ・売られすぎを判断し、波形の完成(5波やC波の終点)を見極める - プライスアクション

ダブルトップやダブルボトムといった形と組み合わせて、第5波終了 → A波開始を確認する

このように、エリオット波動は環境認識をするツールとして活用し、売買シグナルは他の指標で判断するのも実用的です。

エリオット波動理論は環境認識は得意ですが、明確な売買判断を示す点では苦手と言えます。

1つの方法にこだわらずに、方向性はエリオット波動で読み、実際のエントリーは別の明確なサインで決める方法もあるんだね!

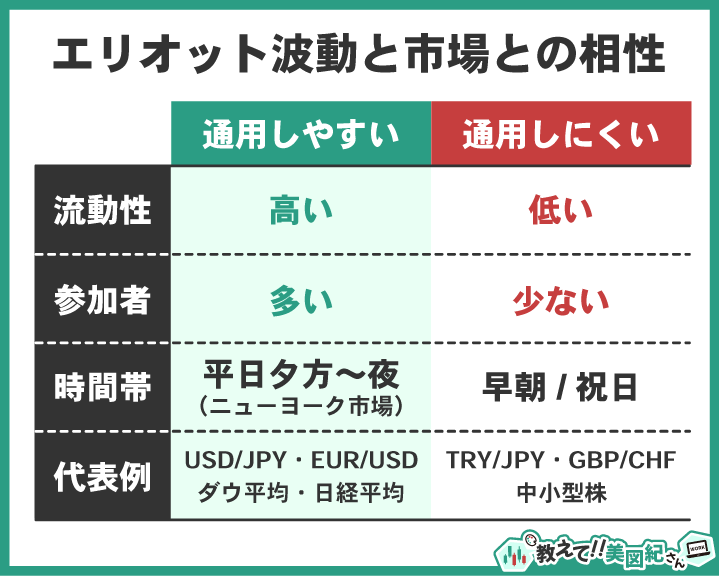

理由6|エリオット波動理論が通用しにくい市場や局面がある

どんなに優れた分析手法でも、万能ではありません。エリオット波動理論にも「機能しやすい市場」と「機能しにくい市場」があります。

この理論は、多くの投資家の心理が波をつくることで成立しています。

そのため、参加者が多く流動性の高い市場ほど正確に機能しやすい傾向があります。

一方で、次のような環境では、エリオット波動の波形が崩れやすくなります。

- 流動性の低い市場(マイナー通貨ペア、出来高の少ない個別株など)

- 重要な経済指標の発表前後など、突発的なニュースで乱高下している局面

- 年末年始や早朝など、市場参加者が少ない時間帯

こうした場面では、心理的リズムよりも突発的な値動きが主導し、エリオット波動の分析が当てはまりにくくなります。

「どんな相場でも使えるはずだ」と思い込むと、予想外の値動きに振り回されることもあります。

エリオット波動が機能しやすい土俵を選ぶことが重要です。

- FX:ドル円やユーロドルなどのメジャー通貨ペア

- 株式:主要な株価指数(日経平均・S&P500など)

こうした、参加者が多く流動性のある市場で使うのが基本です。

逆に、マイナー通貨ペアや出来高の薄い銘柄では波動分析に固執せず、別の分析方法をメインにする方が良いでしょう。

また、重要な経済指標の発表前後など、相場が荒れやすいタイミングでは分析やトレードを控える判断も大切です。

得意な土俵で戦うということですね。あえて、上手く機能しない市場で使うメリットはありません。

自分が普段トレードしている通貨ペアが、エリオット波動に向いているか、一度見直してみる必要がありそうだ。

ここまで「使えない」と言われる理由をいくつも見てきました。

では実際、エリオット波動理論は本当にトレードの役には立たないのでしょうか?

結論から言うと、決してそんなことはありません。

エリオット波動理論は、正しく理解して使いこなせば、トレードの精度を飛躍的に高めることができる非常に有効な分析手法です。

確かに、教科書に載っているような完璧な波形が現れることはほとんどありません。

それでも、相場に大小さまざまな波のリズムが存在し、それが投資家たちの群集心理によって形成されているのは紛れもない事実です。

エリオット波動理論は、その相場のリズムを分析して、大局観をつかむためのツールとして大いに役立ちます。

エリオット波動理論を“使える”ための3つの前提条件

ただし、エリオット波動理論の価値を発揮するには、いくつかの前提条件をクリアしておく必要があります。

- エリオット波動のルールや原則を正しく理解している

5波動推進+3波動修正、フラクタル構造、5つの基本波形 - 相場での経験を積み、波形を見抜く訓練がある程度できている

実際のチャートで何度も波を数える経験が不可欠 - 他の分析手法と組み合わせて弱点を補っている

移動平均線やボリンジャーバンド、RSI、プライスアクションなど

扱いが難しい理論だからこそ、誤った使い方をすれば「使えない」、正しく使えば「強力に使える」ツールになるということです。

エリオット波動否定派の意見と、それでも支持され続ける理由

後付けで何とでも説明できる

主観的で再現性がない

エリオット波動理論に対して、こうした批判があるのも事実です。

一方で、世界中に今も多くのエリオット波動理論を使う実トレーダーは存在します。

その理由は、この理論が持つ“群集心理による相場の循環”という普遍的な視点にこそ価値があるからです。

エリオット波動理論は、単なるパターン分析ではなく、人間の心理が作り出す相場の本質を捉えるための枠組みなのです。

これまでの話を聞いていると、やっぱり難しくて自分には無理かも……って思っちゃう。結局、使える?使えない?

難しいのは、本当。ただ、使い方や知識を蓄えていけば、トレード戦略を立てるうえで強力な分析ツールになるのも間違いないわ!

では、「理論は分かったけど、実際どうすれば使いこなせるようになるの?」という疑問にお答えしていきます。

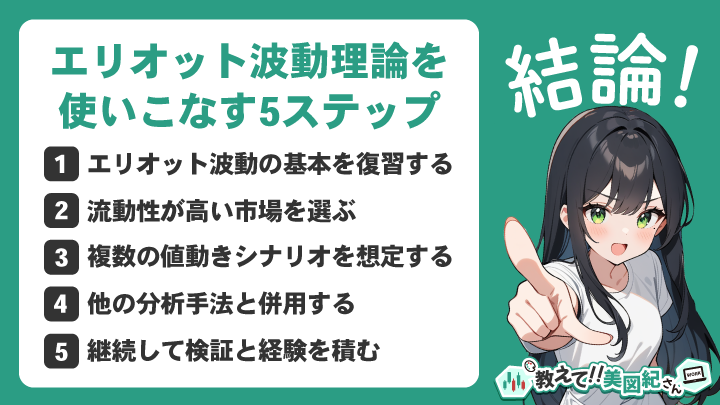

この章では、「使えない」を「使える」に変える5つのステップを紹介します。どれも難しいことではありません。

順番に実践していけば、エリオット波動をトレードに活かせる力が確実に身につきます。

- エリオット波動の基本を学び直す

- 流動性が高く波形の出やすい市場を選ぶ

- 常に複数のカウントシナリオを想定する

- 他の分析手法と併用する

- 一定期間、継続して検証と経験を積む

それでは、ひとつずつ詳しく見ていきましょう。

ステップ1|まずはエリオット波動の基本を学び直す

「使えない」と感じている人ほど、基礎知識があいまいなまま応用に進んでいるケースが少なくありません。

最初のステップは、もう一度基本ルールと波形パターンを丁寧におさらいすることです。

特に以下のポイントは、エリオット波動分析の土台になる重要項目です。

- 理論の前提となる3つの原則

推進5波+修正3波のサイクル、フラクタル構造、基本波形パターンを正確に理解する。 - 基本波形の特徴と例外パターン

インパルスでは「第1波と第4波が重ならない」といった基本ルールを覚えつつ、拡大フラットといった例外パターンも押さえていく - フィボナッチ比率との関係

第2波の押しの深さ、第3波の伸びやすさなど、フィボナッチを使った目安(価格の目処)を理解する。

これらの基礎知識がしっかりしていれば、徐々に実際のチャートを見て「今はこの波形パターンの可能性が高い」といった精度の高い仮説を立てられるようになります。

エリオット波動を「なんとなく感覚で使う段階」から「理論的に戦略的に使う段階」への第一歩です。

テニスのように、まずは正しいフォームを身につけるのが一番の近道です。エリオット波動理論も同じで、自己流で解釈する前に、まずは基本に忠実に学んでみましょう。

たしかに、波形のルールの部分はなんとなくで覚えていたかも…。まずは教科書を読み返して、土台を固めるところから始めてみます!

エリオット波動理論のおすすめの教科書

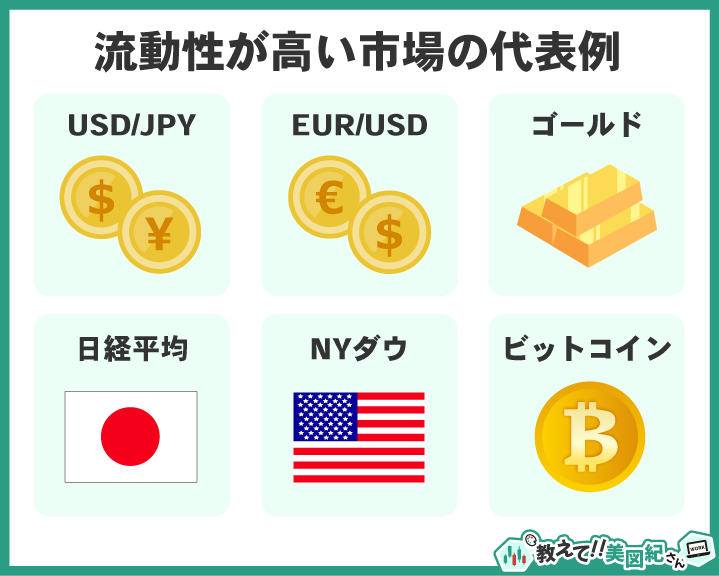

ステップ2|流動性が高く波形の出やすい市場を選ぶ

エリオット波動は、どんな市場でも同じように機能するわけではありません。

その威力を最大限に発揮するには、波形が素直に出やすい“土俵”を選ぶことが大切です。ポイントは、「多くのトレーダーが参加し、トレンドが明確に出やすい市場」を選ぶこと。

市場参加者の心理が価格に反映されやすいため、波のリズムを読み取りやすくなります。

- FXのメジャー通貨ペア(ドル円、ユーロドルなど)

- 主要な株価指数(日経平均、NYダウ、大型株など)

これらの市場は参加者が多く、心理的な動きがチャートに反映されやすいので、比較的きれいな波形が形成されやすいのが特徴です。

- マイナー通貨ペア(例:ポンドニュージーランドドル、トルコリラ円など)

- 出来高の少ない個別株(中小型株)

こうした市場は流動性が低く、相場参加者の群集心理が反映されづらいため、エリオット波動のパターンが崩れやすい・見えない傾向があります。

また、おすすめの市場だとしても、重要な経済指標の発表前後や急変動時はチャートが荒れやすいため、無理に分析を続けるより、いったん様子を見る判断も重要です。

いま戦っている市場とエリオット波動理論が本当に相性が良いのかを見直してみましょう。銘柄を変えるだけで、驚くほど分析がしっくりくるかもしれません!

ずっとマイナー通貨で頑張ってたけど、全然うまくいかなかったのはそのせいかも。まずは王道のドル円で練習してみようかな。

ステップ3|常に複数のカウント・シナリオを想定する

自分のカウントは絶対に正しいはずだ!

一つの見方に固執することが、エリオット波動で失敗する最大の原因です。

損切りができなくなったり、ベストタイミングでの利益確定を逃してしまいます。

これを防ぐ最も効果的な方法が、事前に複数のシナリオを用意しておくこと。

相場の展開を「ひとつの筋書き」だけで決めつけず、いくつかのシナリオ(可能性)を同時に想定しておきましょう。

複数シナリオを考える前提として、上位足から下位足へと順に分析する「マルチタイムフレーム分析」を取り入れましょう。

- 長期足(週足・日足) : 市場全体の流れ・トレンドの方向をつかむ

- 中期足(4時間足など): 細かい値動きを把握して、今後の値動き予測

- 短期足(1時間足・15分足): エントリーと損切りポイントを具体化

このように上から下へ流れを見ていくことで、「大きな波のどこに自分がいるのか」を把握しながら、現実的な複数シナリオを立てられるようになります。

たとえば、以下のように「メインシナリオA」と「代替シナリオB」を考えておくと安心です。

- メインシナリオA:実際に売買を行うシナリオ

「これはまだ上昇第3波の途中。第4波で押し目買い→第5波で利益確定を狙おう」 - 代替シナリオB:シナリオAを否定するシナリオ

「すでに上昇5波が完了いて下落に転じる可能性もある。この高値を超えなければシナリオBと判断しよう」

それぞれのシナリオに対して、「もしAなら○○円で押し目買い」「もしBなら△△円割れで損切り」など、具体的な行動ルール(エントリー・損切り)もセットで用意しておきましょう。

どちらに動いても慌てず対応できます。

一つのシナリオに集中してしまうと、「自分の見立てが間違っていた」と認めにくくなり、損切りが遅れます。

いくつかの代替シナリオを持っていれば、「この想定が外れたなら、次はこちら」と冷静に戦略を切り替えられるようになります。

「当てる」ことが目的ではなく、「どう動いても対応できるように備える」ことが目的です。エリオット波動を使いこなす上で大切なポイントね!

たしかに、一つのシナリオに賭けて外れると、損切りもできずに固まっちゃうもんな…。買いシナリオを考えるときは、必ず売りのパターンもセットで用意するようにするよ!

ステップ4|他のテクニカル指標・分析手法と組み合わせる

エリオット波動の弱点である「主観性」や「売買シグナルの不明確さ」を補うには、他の客観的な分析手法と組み合わせることが欠かせません。

エリオット波動は以下のような「マクロ分析」が得意です。

- 相場の全体像や方向性を捉える(環境認識)

- どの段階にいるのか、これからどうなるか(現在地の確認)

一方、具体的なエントリーや決済タイミングは、他のテクニカル指標に委ねる「役割分担」がおすすめです。

また、客観的にトレンドの方向性を確認することもできます。

エリオット波動理論による主観的な環境認識と、他のテクニカル分析による客観的な情報が同じ方向を示していれば、信頼性の高いトレードチャンスになります。

根拠が重なることでトレード判断に自信が持てるようになり、迷いのない売買が可能にもなります。

エリオット波動理論だけでは陥りがちな主観や迷いを補い、トレードの一貫性と精度を高めることができるでしょう。

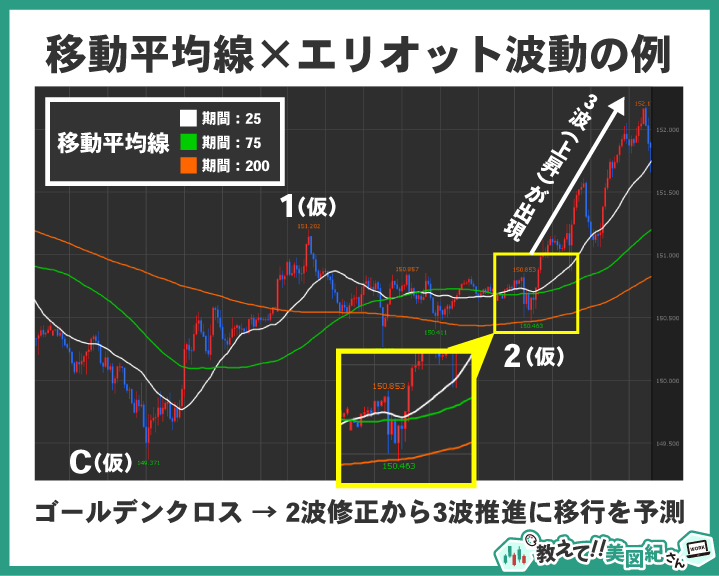

移動平均線は、トレンドの発生や方向を客観的に示してくれます。

「いま推進波をみているのか、修正波を見ているのか」の判断材料として有効です。

特にゴールデンクロス/デッドクロスはわかりやすい転換サインで、第1波発生のヒントにもなります。

ボリンジャーバンドは、相場のボラティリティ(変動幅)を視覚化するツールです。

推進波ではバンドが拡大(エクスパンション)し、トレンドの勢いが増す傾向があります。

一方、修正波の調整局面では収縮(スクイーズ)しやすく、次の波の準備段階に入ることが多いです。

波のリズムとボラティリティの関係を把握するうえで有効です。

RSIは「買われすぎ」「売られすぎ」を客観的な数値で示すオシレーター系の指標です。

例えば、第5波で価格が上昇しているのにRSIが下がる逆行現象「ダイバージェンス」は、トレンド転換(修正波入り)のシグナルになります。

また、第2波・第4波では売られすぎ・買われすぎサインが調整完了の目安にもなるでしょう。

ZigZagは、チャート上の高値・安値を自動抽出してジグザグ線を描くツールです。

エリオット波動のカウント補助として、波を数えるガイドラインになります。

どこまでの上げ下げを1本の波としてカウントすべきか参考になるので、特に初心者におすすめです。

エリオット波動は環境認識が得意ですが、どうしても主観的になります。なので客観的にトレンド方向や売り買いの優勢の情報が得られる指標を取り入れましょう!

エリオット波動で「そろそろ上昇しそうだな」と見立てておいて、実際に移動平均線がクロスしたらエントリーする、という流れが良さそうだね。

ステップ5|デモや小額で継続的に練習・検証する

最後のステップは、これまでの知識を実践に落とし込み、経験を積むことです。

エリオット波動は頭で理解するだけでは不十分で、実際のチャートで「波を数え・仮説を立て・検証する」経験こそが成長の鍵になります。

他のテクニカル分析と「どのような役割分担で組み合わせていくか」を、自分なりに検証していくのも重要です。

まずは過去のチャートをマルチタイムフレーム分析をして、過去から現在までの相場の流れに仮説を立てましょう。

そして、有力そうな仮説をもとにこれからの値動きのシナリオ予測をしていきます。

メインシナリオをもとに売買戦略を立て、デモトレードや失っても痛くない範囲の少額取引をしてみましょう。

リスクを抑えつつも、実際に自分のお金が関わることで分析に真剣さが増し、学びの吸収が早くなります。

最初は思うようにいかなくても構いません。重要なのは、少なくとも数か月間は継続して分析と検証を繰り返すこと。

失敗したトレードも、なぜ読み違えたのかを分析すれば、貴重な経験になります。

- どの波のカウントを誤認したのか?

- 別のシナリオ、別の波形を考えていればよかったか?

こうした振り返りを続けるうちに、波形の見極め精度もメンタルの安定度も着実に向上していきます。

継続的な実践こそが、エリオット波動を本当に使える武器に変えます。

また、自分なりに相性がいいと思える、他のテクニカル指標を検証すると効率がアップします。

失敗を恐れずに挑戦し、その経験から学び続ける姿勢が大切です。100発100中はないので、デモトレードや少額取引から始めましょう!

練習あるのみだね!すぐに結果が出なくても諦めず、毎日チャート分析を習慣にしてみるよ。

エリオット波動理論は、その奥深さゆえに「使えない」と誤解されやすく、数多くの弱点を指摘されてきた繊細な分析手法です。

しかし、本記事で解説してきたように、理論の本質を理解し、適切な使い方を身につければ、トレードを支える強力な武器になります。

本記事のポイントをおさらい

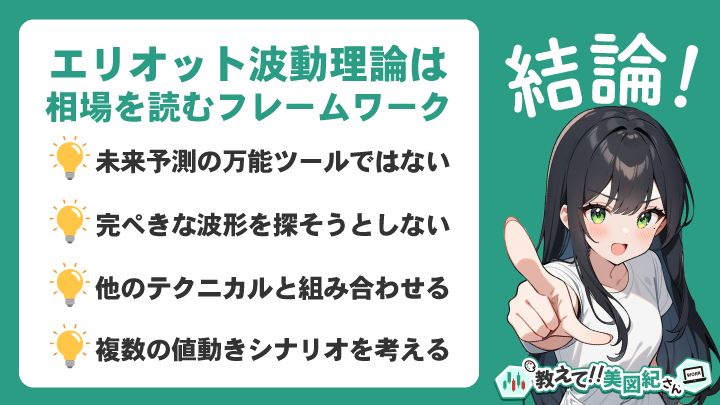

- エリオット波動理論は、未来を予知する万能ツールではない

→ 相場の「リズム」や「心理の流れ」を読み解くための思考フレームです。 - 完璧な波形を探す必要はない

→ 大小さまざまな波のリズムを捉え、大局観をもって優位性の高いトレード戦略を構築することが重要です。 - 「後付けになりがち」「主観が入りやすい」「売買サインがない」といった弱点

→ 複数シナリオの準備、他のテクニカル指標との併用によってj弱点を補えます。

エリオット波動理論の弱点をちゃんと理解し、それを補う使い方こそが「使えない」を「使える」に変えます。

何より大切なのは、エリオット波動理論を未来を当てるための水晶玉のように扱わないこと。

エリオット波動理論は「仮説を構築し、リスクを管理するためのフレームワーク」と位置づけましょう。

エリオット波動を使いこなすための5つの心得

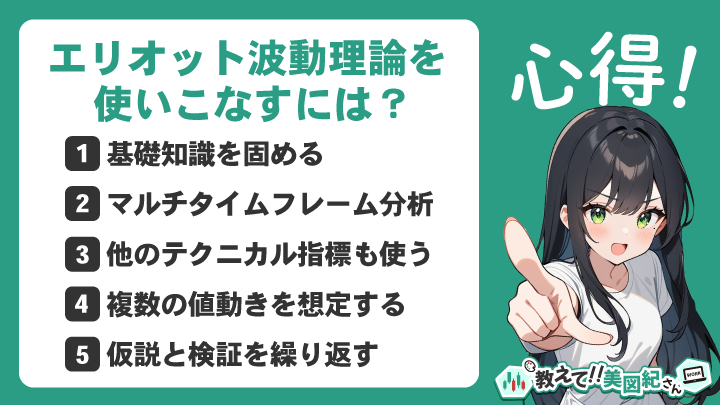

- エリオット波動理論の基礎を固める

まずは3つの原則と波形パターンをしっかり頭に入れる。分析の精度を支えるのは、結局は「基礎の徹底」です。 - 全体と部分を行き来する

マルチタイムフレーム分析で、全体像(トレンド)と局所的な動き(波)を常に照らし合わせる。目の前の波だけにとらわれず、大局を意識することがブレない判断につながります。 - 他の指標を組み合わせる

移動平均線やRSIなどのテクニカル指標を併用し、主観に偏らない客観的な視点を持つ。エリオット波動単体では見えないサインも、組み合わせることで浮かび上がります。 - 複数の値動きシナリオを想定しておく

「当てる」より「対応する」という意識を持つ。相場が想定外に動いても冷静に切り替えられるよう、常に複数のシナリオを用意しておきましょう。 - 仮説と検証を繰り返す

学んだ理論は、実際のチャートで試してこそ身につきます。失敗も貴重な教材。検証を続けるうちに、エリオット波動はあなたの中で「正しい感覚」へと変わっていきます。

今まで「エリオット波動は難しいし、当たらないから使えない」と決めつけてた。でも、本当は僕の認識や使い方が間違っていたのかも!

大切なのは、100%の正解を求めることではなく、優位性の高いシナリオを立てて、状況に合わせて柔軟に動くこと。そのための思考ツールが、エリオット波動理論なんです!

エリオット波動理論を学ぶならこの書籍!

初心者でもわかるように丁寧に解説、読みやすく図解された1冊。

一読してすべてを理解するのは難しいですが、何度も読み返して現在の相場にアウトプットしていくことで、エリオット波動理論の考え方が身についていくでしょう。

ケーススタディや代表的なトレード戦略も載っています!

18銘柄、250の検証実例が収録されています。

エリオット波動理論の基本的な知識はもちろん、各エリオット波形の事例が紹介されており、どのように分析やトレードをしていくか参考にすることができます。

章ごとに復習問題も用意されており、まさに教科書って感じです!